ボードメンバーはマッチングアプリで集まった

起業イメージをピッチすることでブラッシュアップしていこうとしていた澤岻さん、誰かに出会って、自分の起業イメージ、事業への想いやアイデアに「耳を貸してくれる人」を探すために活用していたのが、ビジネスマッチングアプリだったそうです。

毎日10人のプロフィールが送られてくる仕組みで、その人に興味有り無しを選択、相手側も興味ありを選択するとマッチング成立。そのアプリが「yenta(イエンタ)」だったそうです。そのアプリがこちらです。

その時に出会ったのが当時SONYで PlayStation 等のグローバル経営戦略 策定を担当していた武田さん。澤岻さんとの出会いからその想いに共感し、創業時には退職を決意し創業メンバーとなったそうです。それ以外にも、アイデアのブラッシュアップや事業構築をしていく中でもこのアプリからご縁が広がり仕事上で役立っているそうです。

見えてきた事業モデル 中小企業の金融調達の課題

多様な調達の支援を提供している大企業や、エンジェル投資家、多数のベンチャーキャピタルファンドの組成などから、スタートアップの資金調達ハードルが下がってきたと感じていた澤岻さん。一方で、中小企業を取り巻く金融調達環境を調べていくうちに、多くの中小企業が頼ってきた手形取引の廃止トレンド、あるいは個人カードローンを事業資金として、

また商流から見えてくる、キャッシュフローの課題感として、

大企業 → 中堅企業 → 中小・零細企業

と、締め日後の後払いが重なる商慣習・商流の影響で中小・零細企業の資金繰りを苦しめる構造問題や、その課題に対して好転の兆しは見えていない現実も理解できるようになっていったと澤岻さんは話します。

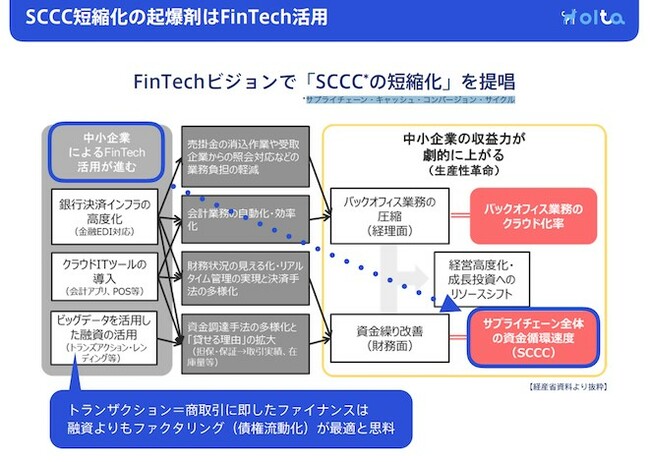

こうした「SCCC*の短縮化」という社会的テーマは、経産省から「FinTechの活用によってこれらを解決すべき」との提言もなされています(*サプライチェーン・キャッシュ・コンバージョン・サイクル 「FinTech 導入による地域企業の収益力向上度測定指標 の在り方に関する調査検討事業」 調査報告書を参照)。

そうした社会の流れにちょうどタイミングよくファクタリングに着目した澤岻さんは、日本における既存のファクタリングの問題点を洗い出し、改善・改良しこれからの新しいファクタリングに関するモデルのアイデアを固めていきました。

MUFG主催のアクセラレータ参加で、事業を加速

ニーズはきっとある。しかし、信用もない、資金もないスタートアップでいかにしてそれを事業として形にしていくか。そこでチャレンジしたのが、三菱UFJフィナンシャルグループ(MUFG)が主催するデジタルアクセラレータプログラムへの参加でした。

多くのベンチャー企業が応募する中で合格し、たった7社の中に選ばれますが、当時はまた法人化前の”草ベンチャー”。プログラム参加の条件が法人であることだったため、慌てて法人設立を決め、約5カ月にわたる支援プログラムに参加。事務局のバンカーはもとより、キャピタリスト、弁護士等の専門家と毎週のように議論を重ね、事業化に向けた構想を具体的な形に落とし込んでいきました。

プログラムに参加したことで、融資や既存のファクタリングのビジネスモデルについての理解が深まり、ビジネスの成功確率が上がったと澤岻さんは語ります。該当のデジタルアクセラレータプログラムについてはこちらです(https://innovation.mufg.jp/accelerator/report2017/index.html)。

同社のファクタリングの強みと今までのファクタリングとの違い

同社の掲げる強みのポイントは3つ。はやい・かんたん・リーズナブルを強みにしています。

「はやい」について→ネット経由で申込みをし、審査に必要な書類が揃ってから24時間(1営業日)以内に審査結果の通知が完了。条件に同意し契約手続きの後に、即日ないし翌営業日に債権の買取代金をユーザに振込み。

「かんたん」について→申し込みから契約までの手続きすべてがオンラインで完結。紙の書類は不要、ハンコを押す必要もなく、対面での面談も不要。

「リーズナブル」について→手数料は諸経費など全て込みで、業界最安水準(同社調べ)の2〜9%。独自のAIスコアリングをもとにした審査によりコスト削減を実現。サービス利用者の負担を最小限に抑えます。

他社との違いの中で、中小企業経営者から評価されている点として声が上がるのが、「2社間ファクタリング」と、澤岻さんは話します。今までの銀行系列等のファクタリングの多くは3社間での契約であったため、ファクタリングの契約に際しては、当然、取引先にそのことが知られることになります。資金繰りの現状が取引先に知られることは、信用第一の中小企業にとっては大きなデメリット。そこを排除して対応していることが評価されているポイントです。

ステルス状態で事業を開始1年半で累計申込金額が120億円を突破

2017年11月末からスタートしたこのクラウドファクタリング、開始から2019年7月の1年半の間で累計申込金額が120億円を突破したとのこと。創業以来、華々しいPRや広告を一切避けて「実需」がどれだけあるのか? システムやロジックの検証のためにも言わば「ステルス」で事業を研鑽し成長の階段をじっくり登って行きましたと澤岻さんは話します。

オンラインなので対象エリアは全国、実際に北海道から沖縄まで全国から申し込みがあります。従業員数は多くが20名未満、売上規模は1億以下の会社がほとんど。一方で業種は多種多様。一度の債権買取額は平均数百万ながら、少額のケースでは数十万円〜の利用もあり、まさに24時間での資金化ニーズが結果に現れています。