生涯純負担率の大きさ

(表1) 生涯純負担率

(表1) 生涯純負担率拡大画像表示

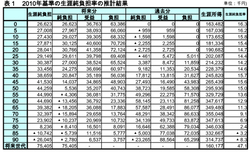

ここでは、世代別の生涯純負担率を推計する。推計結果は表1の通りである。

現在世代の過去分の純負担を見てみると、25歳世代以下の世代では、医療給付などの受益を受ける一方で税・社会保険料を負担していない(あるいは負担が小さい)ので受益超過となっている。また、85歳以上の世代では、過去の社会保障給付が税・社会保険料負担を上回っているため、受益超過となっている。

一方、それ以外の30~80歳世代では、負担超過となっている。

つまり、表1から分かる通り、過去分の純負担の割引現在価値は、30歳から60歳にかけて増加し、80歳にかけて減少する構造となっている。

次に、世代別の生涯所得を見てみよう。

世代別の生涯所得は、2010年時点の割引現在価値で見て、最も多い70歳世代で3億5,505万円程度、0歳世代ないし将来世代で1億6,000万円程度と試算された(表1)。これは、(1)割引率の関係で遠い将来ほど大きく割り引かれる技術的な理由、(2)過去ほど所得の伸び率が高く直近ほど低いというマクロ経済的な理由、とに起因する。

これから生まれる将来世代

生涯所得の半分近くが他の世代に

こうした数値をもとに、生涯純負担を生涯所得で割った現在世代の生涯純税負担率を見ると、0歳世代で16.3%と最も高く、30歳世代の14.2%まで緩やかに低下する。35~40歳世代は再び上昇するものの、それより年齢が高くなるにつれて低下する。85歳世代より高齢の世代は受益超過となっており、90歳世代では8.3%の受益超過となっている。この結果、総じて見れば、生涯純税負担率は年齢が若いほど高くなり、例えば、0歳世代は90歳世代に比べて24.6%ポイント高いことが分かる。

さらに、これから生まれる将来世代の生涯純税負担率は47.1%となった。つまり、将来世代は生涯所得のうち、社会保障給付等の受益額を考慮したとしても、実に生涯所得の半分近くを政府を介して既に他の世代に移転させられることが予定されていることとなる。さらに、経済成長率や割引率といったマクロ経済環境、財政や社会保障制度といった受益負担構造等が全く同じである0歳世代に比べても、30.8%ポイントも高くなっている。