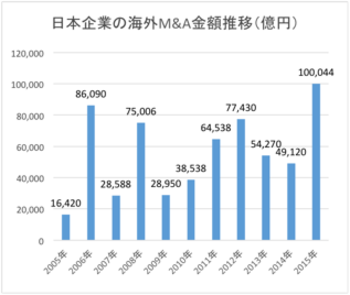

日本企業による海外企業のM&A(買収・合併)の金額が10兆円を突破した。10兆円の大台乗せは初めてで、日本企業が買収を経営戦略の中枢に置き始めた証拠ともいえる現象だ。M&Aの調査会社レコフの調べによると、日本企業の海外M&Aは474件、10兆44億円になり、前年同期比を件数で19件、金額で5兆594億円上回った。

(出所)レコフ

(出所)レコフ

国内市場縮小に危機感

これほどまで買収金額、件数が増えたのは、国内市場の縮小傾向で日本が海外に活路を見いだそうとしている結果の表れで、為替が円安傾向にあったにもかかわらず買収金額が前年の2倍にまで増えた。

M&Aは世界的にも欧米を中心に、ビール世界最大手のベルギーのアンハイザー・ブッシュ・インベブによる同2位の英SABミラーの買収(約710億ポンド、約13兆円)など大型買収も起きており、買収により手っ取り早く市場を拡大する傾向が強まっている。このためレコフは「日本でも成長の追及を背景に、海外企業を買収するM&Aは加速するのではないか」とみている。

日本企業による海外M&Aはリーマンショックにより一時的に停滞したが、2010年に増加に転じ、11年から円高などを背景に増加、その後は為替が円安になったにもかかわらず衰えていない。これまでM&Aに縁のなかった内需関連の食品、物流関連企業も積極的に海外企業を買収するようになってきており、消費高齢化による国内マーケットの縮小を背景に、時間を節約して事業を拡充できる企業の海外買収戦略は業種に関係なく重要な経営課題になっている。

地域別では、アジアが162件、北米が148件、欧州が116件で、対アジアは前年同期比で16・9%減少、欧米は逆に19・4%増加した。一昨年から昨年はアジアでのビジネス拡大を狙ってこの地域での企業買収が増加したが、少し一段落した形だ。一方で、欧米の先進国の中で、良い案件があれば思い切って買収に踏み切るケースも見られた。

買収金額で最高だったのは、資源分野から非資源分野への事業見直しを進めている伊藤忠商事が、タイの最大財閥のチャロン・ポカパングループと共同で、中国最大の国有複合企業であるCITICグループ傘下のCITIC Limitedに約1兆2000億円の出資を行ったケースで、1兆円を超える大型出資となった。伊藤忠の狙いは、CITICグループと資本関係を持つことで、CITICグループが持つ中国全土の食品などの流通チャンネルを活用したビジネスの拡大を考えている。

内需企業の典型だった日本郵政は、東京証券取引市場への上場を機に世界へ向けて事業展開を計画しており、その先駆けとして日本郵便を通じて豪州の物流大手トール・ホールディングスを7249億円で買収した。同社はトールを国際物流の拠点と位置付けており、これを機に国際物流の事業を大幅に伸ばしたい計画だ。

保険会社に焦り

今年は生損保会社による大型買収案件が連続して起きた。生損保業界は人口減少の影響をもろに受けるため、国内市場の縮小に危機感を抱いていた。なかでも昨年6月に第一生命が米国の中堅保険会社を57億ドル、約6500億円で買収したことから、業界内に急速に不安感が広がり、保険各社はせかされる形で買収出来そうな企業を必死で探してきた。