「銀行化」するベンチャー投資

15年秋。革新機構を“ミセル・ショック”が襲った。13年10月に上限10億円で出資したMiselu社が資金ショートに陥り、革新機構が保有株式を二束三文で創業者に譲る形で撤収することを決めた。とはいえ投資はある意味水ものであり、失敗はあって当然だ。なぜそれが“ショック”なのか。

問題はその半年前の15年3月末に300万ドルを上限とする追加投資を行っていたことにあった。経営陣は一体何を見極めていたのかと、最終的な投資の意思決定を行う産業革新委員会で「恥ずかしい追加投資」「一つ一つをもっと厳しく見るべき」といった叱責を浴びる羽目になってしまった。

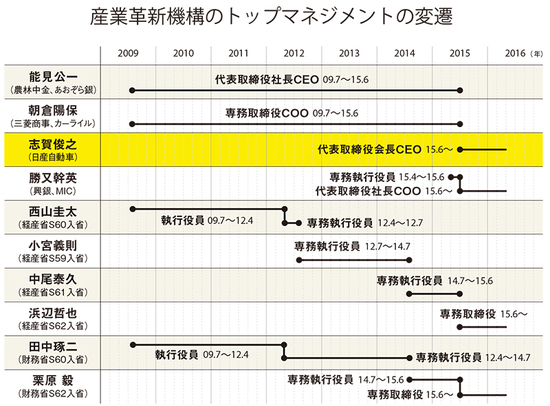

ちょうどトップマネジメントの交代時期に重なっていた。追加投資を判断したのは、発足時から6年間トップを務めてきた能見公一氏。しかし撤収を最終的に決めたのは15年6月に社長に就いたばかりの勝又幹英氏だった。上層部で声が大きいのは、取締役の中で在籍期間が最も長くなった財務省出身の栗原毅専務(CFO)である。

ミセル・ショックに懲りた勝又氏は「追加投資にはコミットメントを求める」という指示を社内に出している。コミットメントとは、他の株主や事業パートナーによる共同出資がなければ、革新機構は投資決定しないという意味だ。財務省で政投銀を主管した経験を持つ栗原専務は、自作の“閻魔帳”を開き、事業計画通り進んでいるかどうかだけで○×を付けるという。

エンジェル投資家の鎌田富久氏は言う。「テクノロジーベンチャーの“死の谷”は、ゲームやアプリより深く、売り上げが立つまで我慢を要する。事業計画通り進まないのは日常茶飯事だ。将来性に賭けてリードインベスター(筆頭株主)になったのなら、深い谷のところで追加出資(シリーズB)を決断しないとベンチャーは息絶える。ただし、大事なのは金を出すことよりも経営体制を整えたり営業をサポートしたりというハンズオン(育成活動)であって、諦めるなら最初から出資しなければよい。成功するまでやりぬく覚悟が投資家に求められる」。

経験に富む能見氏は、細かい一つ一つの案件に対して自ら経営者たちを面談するなど、将来性分析に実質的に関わり、持ち前の決断力で素早く投資決定を行っていた。トップダウン型だった組織は、執行部の交代とともに、決断できないまま時間を浪費し、責任をなすりつけ合う“集団指導体制”になり下がっている。13年のVC体制強化を行ってからちょうど3年が経過する今、革新機構の抱えるベンチャー群が次々と資金枯渇に陥っていく。

「他が出さなければうちは出さん」。銀行のようなことを言うリードインベスター革新機構が抱えるベンチャーの連鎖破綻が懸念される。

PE部門は「再生機構化」し、VC部門は「銀行化」する――。この2つの流れは、一つの筋の通った経営的意図の発露と理解することは難しく、理念なき瓦解と言うほかない。初心や原則論を忘れた革新機構は、官の欠点と民の欠点を組み合わせた組織に堕ちていくのだろうか。

【編集部注】本記事は弊誌Wedge2016年4月号掲載の記事に加筆したものですが、原記事の図版タイトルに誤りがありました。お詫びの上訂正いたします。

![]()

![]()

![]()

▲「WEDGE Infinity」の新着記事などをお届けしています。