多額の財産や不動産があり財産管理が難しい事例や、親族間の紛争が見込まれる場合、家裁は専門職を後見人に選任してきた。専門職は不祥事を犯せば免許剥奪などの処分があるので、親族よりは自制心が働く。しかし専門職は報酬が必要なのである程度の資産を持つ場合でないと選任できない。昨今の家族機能の低下もあって、後見人を引き受ける親族の比率は年々下がっている。このままだと専門職の確保が難しくなる。ある程度の資産がある場合も親族に引き受けさせ、かつ不正を起こさせないためには、大部分の資産を凍結すればよい。そこで「信託」の概念が持ち出されたわけだ。

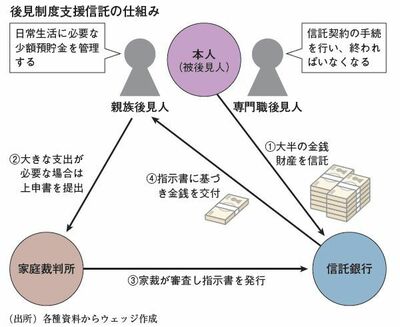

しかし、2つの疑問が生じる。一つは、不正防止が目的なら、もともと悪意を持つ親族後見人にも後見支援信託を適用しなければならないが、(1)や(2)には家裁が強制するとは書いていないことだ。そう書くと、「本人の意思を尊重」という成年後見の理念に反するからだろう。(1)には「後見人のご負担を軽減することができます」などと美しい文言が並ぶ。もう一つの疑問は、(2)には「軽い経済的負担」とあるが、なぜ安くなるのか明確には分からないことだ。信託銀行への手数料は月額5000円程度と推測されている。これだけ安くするためには、まず「定型化が必要」(信託協会)だ。だから、信託の初期設定も、その後の臨時支出も、すべて家裁の指示書に基づき坦々と処理する仕組みになっている(上図)。

信託銀行にとっては、お客を獲得する手間も、中身の設計の必要もない、ノーリスク商品なのだ。しかも、「元本補てん契約」が必要という理屈で、事実上信託銀行しか参入できないようになっている。ここまでは、知識があれば②から読み取れる。しかし、受託財産の規模がわからなければ、手数料を含めた商品設計はできないはず、との疑問が残る。

取材の過程で、小誌は「専門職団体内部限り」と右肩に記載された、(2)よりはるかに詳しい、最高裁作成の説明資料(3)を独自入手した。まさに悪魔は細部に宿る。(3)を見れば、2つの疑問は解ける。

細かく説明すると専門的になりすぎるので結論のみ示す。家裁は後見支援信託を利用せよ、と審判書には書かない。親族後見人に加え、信託設定を行う専門職を選任するだけである。しかし信託利用を嫌がれば、専門職を後見監督人にしてしまうのだ。事実上の強制と言えよう。

この半強制により信託銀行は件数を確保できる。仮に後見の約半数、年間1万件がこの信託を利用するとすれば、高齢者の平均純貯蓄は約2000万円だから、年間約2000億円が銀行やゆうちょ銀行から信託銀行に移転する計算になる。さらに、日弁連が最高裁に確認したところによれば、信託設定時には貯蓄型保険や有価証券など金銭財産は原則解約して現金化する。信託銀行に移転する財産は相当の規模になるだろう。

後見も信託も歪んでしまう

冒頭のシンポジウムでも指摘されたが、最高裁の真意は、家裁の事務負担軽減にあるのだろう。この信託を利用した親族後見人への監督を省略するからだ。大きな財産を凍結したので、月何十万の小さな財産の管理には目をつぶろうというわけだ。

このご時世、裁判所が人員や予算を増やせないのは理解できる。だからといって、財産凍結で乗り切るのは安易すぎないか。孤立しやすい親族後見人が求めているのは不毛な監督や財産凍結ではなく、適切な支援である。家裁でできないのなら、他の社会資源の応援を虚心坦懐に求めればいい。日弁連など専門職団体も反対するだけでなく、実現可能な対案を提出すべきだ。

さらに問題なのは「信託」という概念がこれで歪められることだ。日本では歴史的に信託銀行が信託を担ってきたため、金融商品としての信託ばかりだ。受託者が委託者の意向に基づいてオーダーメイドで設計する本来の信託があれば、認知症高齢者のためにその財産が適切に使われるのに、提供できるプレイヤーが十分育っていない。後見制度同様に信託業界も強化していく必要がある。後見支援信託は時代的要請とはあべこべに進んでいる。