アベノミクスの限界

もっとも、15年以降の日本経済もアベノミクスのお蔭で順風満帆と言い切ることはできない。アベノミクスがいつまでも続けられないからだ。とりわけ、第一の矢、第二の矢である大胆な金融政策と機動的な財政政策の余地が乏しくなっていく。

そもそも、120円に向けた円安の進展は輸入物価を上昇させ、長期金利に上昇圧力をかける。14年中はマイナスの実質金利が実現され、大きなプラス効果をもたらす可能性が強い。しかしその後は、金利上昇とともに日本最大の国債保有者である日銀が、現状以上の大胆な量的緩和策を実施するのが徐々に難しくなっていく。

同様に、財政政策においても国債金利の上昇は、一般会計の中での国債費の増加を招くことになり、財政健全化がますます優先課題となっていく。ちなみに、歳出を一定として計算すると、国債金利が1%上昇するだけで、一般会計歳出の中で国債元利払いを示す国債費は14年度予算の24.3%から最終的には32%まで上昇してしまう。

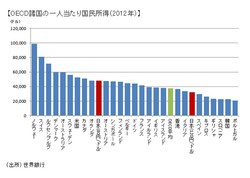

円安にしても、120円となれば、その後の一段の円安は副作用が強く目立つようになる。まず、円ドル相場が120円になると、日本の一人当たり国民所得はOECD平均よりも低くなってしまう(図表5)。

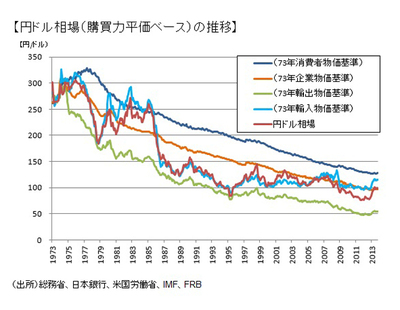

また、購買力平価ベースの円ドル相場をみると、一番円安で計算される消費者物価価格ベースでも127円あたりにあり(図表6)、120円を超えた円安進展は過去と比べても通貨安が行き過ぎるように見える。そうなれば、輸入物価がさらに上がって国民生活を圧迫するし、国際的に円安誘導の批判が高まっていくことにもなる。