電力は(停電を防ぐ)安定供給のために、常に需給を一致させておかなければならない(同時同量原則)。そこに影響したのが12年7月から導入されたFIT(再生可能エネルギーの固定価格買取制度)によって1億kW以上の設備が認定された再エネである。その主力である太陽光発電や風力発電は自然条件によって発電量が変動するため、その不足分や超過分にあわせて火力発電所は発電量を増減せざるを得ない。そうなると、火力発電所の稼働率は落ち、発電コストは高まる。実際、19年度の液化天然ガス(LNG)による火力稼働率は50%を割り込んだ。

その中で、電気の売買が行われる卸電力取引市場(JEPX)に限界コスト(1kW時あたりの発電にかかるコスト)の安い再エネが入ってきた。そのため、市場価格(1kW時あたりの価値)は押し下げられ、最近のJEPXの価格はLNGや石炭などの燃料価格トレンドよりも安くなる傾向にある。これが意味することは、調整力を担う大規模な発電所を持たない再エネ事業者や新電力の発電事業者は、「調整力のフリーライダー(タダ乗り)」と化していたということだ。

「フリーライド」を

防ぐための容量市場

このように、最終的な供給責任を担保する仕組みが存在していなかったことから創設されたのが冒頭の「容量市場」である。同市場は、中長期的な供給力を確保するために、その価値を金銭化し、投資行動を促すために作られたものである。仕組みや価格などさまざまな見直しの議論があるが、指摘しておきたいことは、今後新電力が新たなコストを負担するとしても、それは追加コストというよりも、そもそも支払うべきコストだったということだ。

石炭火力を含む火力発電の設備投資にお金が回ることから、「脱石炭に逆行する」という批判もあるが、容量市場は供給力のみを評価する仕組みであり、環境価値は別で担保することになっているので、その批判は「的外れ」である。問題は、さまざまな異なる課題を別々の市場で解決しようとしたために、全体の整合性が取れなくなっていることなのである。

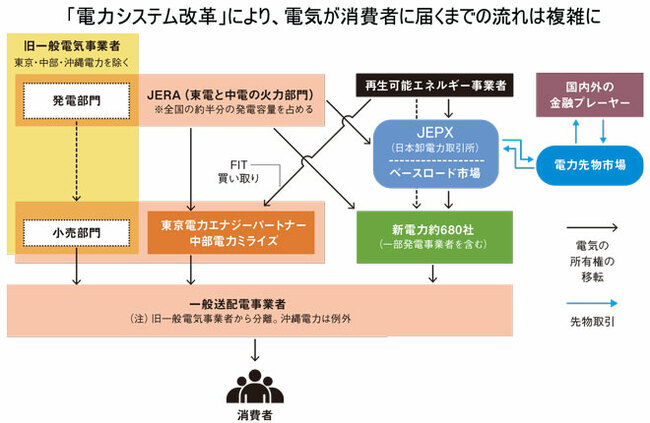

ほかにも当初の電力システム改革で取りこぼされた問題を「市場の力」で解決するために、「ベースロード市場」「電力先物市場」「需給調整市場」「非化石価値取引市場」などの新しい仕組みが次々と作られている。

例えば、「非化石価値取引市場」は、エネルギー供給構造高度化法により小売り電気事業者に課せられた「30年に販売する電力のうち非化石電源の比率を44%にする」という目標の達成を促すため、18年にFIT電源を対象にスタートした。しかし、取引は少なく、価格は設定された下限に張り付いた。これでは市場取引システムをわざわざ創設した意味がなく、下限を決めた話し合いで値決めをしていた方がよかったくらいである。

さらに、電力価格の変動リスクをヘッジするために、19年から「電力先物市場」が試験上場されている。この市場は、将来の電力を一定価格で売買する権利を取引するもので、国内外の金融プレーヤーも参加している。しかし、現時点で取引が活発に行われているとは言いがたい。