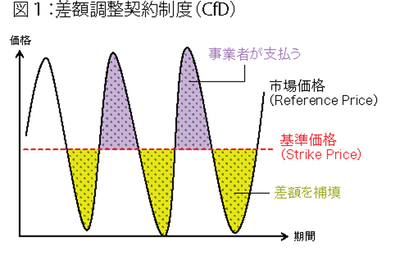

ただ問題は、原子力事業はそもそも長期、大規模であるうえ、自由化や脱原発などの政策変更がもたらす事業環境の不安定化リスクが半端ではないため、民間投資家が資金提供を尻込みすることにある。こうしたリスクをカバーし、長期に亘る安定的な事業環境を提供する手段として開発されたのが差額調整契約制度だ。その仕組みを説明しよう。図1をご覧いただきたい。

市場価格をもとに算定される市場参照価格(レファレンス・プライス)と、廃炉や使用済燃料の処分費用も含めた原子力発電事業のコスト回収のための基準価格(ストライク・プライス)との差額が発生した際、それが負の場合にはその差額を全需要家から回収して原子力事業者に対して補填する。逆に、それが正の場合には、原子力事業者がその差額を支払うという仕組みだ。

8月21日に開催された経済産業省の総合資源エネルギー調査会原子力小委員会で、英国の担当者がこの仕組みの説明を行ったことに対して、「原発のコストが高いことの証明だ」とか「原子力に対する不当な優遇策だ」といった批判がなされた。しかし、こうした批判はこの仕組みの意義や効果についての理解不足によるものが多い。

CfDの狙いは

予見可能性の向上

この制度の狙いは、他の電源に比べて超長期のコスト回収が必要になる原子力事業に関して、投資家に事業採算の予見可能性を与えることにある。

その第1の方策は、収益平準化だ。つまり、設定された基準価格との差額を補填・吸収することで収益を長期に亘って一定に保つ。それによって、電力自由化で卸電力市場価格の変動に晒されることによる原子力事業リスクをカバーすることができる。

基準価格がいくらに設定されるかによって、収益の水準が決まることになるが、英国が現在事業者と交渉している実際の契約では、再生可能エネルギーコストよりも低い基準価格となっている(この制度導入のそもそもの動機)。また、原発の60年間運転を想定して、その約6割に当たる期間について基準価格を設定している。

日本で導入された場合、どのような価格設定になるかを推測することは難しい。しかし、今後固定価格買取制度の買取価格が大幅に引き下げられない限り、再生可能エネルギーに比べて高いということはないだろう。一方、石炭火力や安価なシェールガス輸入開始後の天然ガス火力とはいい競争になることは大いに予想される。