P2P、Marketplace Lending初期から現在、そして未来へ

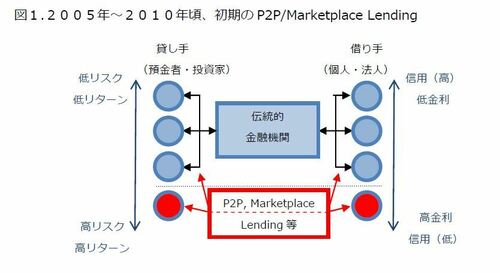

初期のP2PやMarketplace Lendingの金融における役割は次の図のようになる。管理コストが高く、伝統的金融機関が取り扱わなかった対象群(高金利・低信用・小口)を切り開いた。ただ、赤の点線で表現したように、貸し手と借り手それぞれのリスク・リターンが明確な自己責任となっており、伝統的金融のようにブラック・ボックス化されていない。

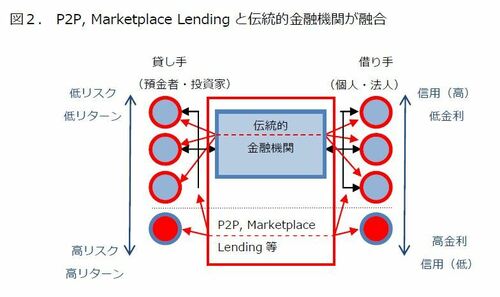

近年では、赤線の箱で表現されたプラットフォーム(低コスト、透明な運用)が上側の伝統的金融で賄われていた分野を浸食して来ており、伝統的金融機関との合併・吸収・提携が盛んになっている。数年後には海外の殆どの金融機関がこういった新プラットフォームを自らのサービスの一環として提供している状況になるだろう。

金融リテラシーの向上が課題である日本

さて、日本ではどうなるのだろう? 2つの理由から全く異なる展開が想定される。

理由の一つ目は、金融リテラシー(お金の知識・判断力)の違いだ。日本の大人の金融リテラシーレベル[1]は世界148カ国中38位(英国9位、米国14位)。OECDが現在行っているさらに詳しい統計・分析の発表(来春予定)が待ちわびしいが、個人金融資産の運用が極めて保守的である点からも金融リテラシーの向上が重要視されて久しい。金融経済教育推進会議[2]は日本人が最低限身に付けるべき金融リテラシーとして「金融リテラシー・マップ」を2013年4月に発表したが、そこではリスク・リターン、自己責任、流動性・安全性・収益性、景気・金利・インフレ・デフレ、そして為替等の理解が必要知識として挙げられている。

小口とはいえ、オンラインでお金を貸し付ける(又は投資する)対象の選別、そして約定・決済を可能にするP2PやMarketplace Lendingでは、開示情報を理解し、さらに自分の資産との適合性を自己責任で行う事が求められる。前述のリテラシー水準にある日本では、欧米に比較してより慎重な取組が必要であり、勝手な想像ではあるが、金融庁が銀行の業務範囲規制を緩和する方向(銀行の業務範囲規制を緩和へ、フィンテックの活用促す [12月16日 ロイター])なのも、欧米とは異なるFinTechへの一歩と理解している。