しかし、社会保障を支えることが期待されている現役世代の弱体化が続いている。その背景としては、非正規雇用比率の上昇や賃金水準の高い雇用機会の喪失といった経済構造の変化がある。また、当初所得の低迷だけでなく、税制や社会保障制度の恩恵が薄い未婚者の増加等、世帯構造の変化も生じていることが挙げられる。

こうした現役世代の苦境を前提に、政府・与党のみならず野党においても、子供の医療費無料化(窓口負担ゼロ)、最低賃金引上げ、18歳選挙権、待機児童解消策、給付型奨学金導入、幼児・高校・大学教育無償化など、高齢者とともに現役世代重視の全世代型社会保障の充実を目指している。

全世代型社会保障を支えるのは消費税

このように現役世代が貧困化しつつあるからこそ全世代型社会保障が提案されているという事実に鑑みると、現役世代に負担させる従来の仕組みを維持するのには無理がある。「誰もが受益者」である全世代型社会保障を実現したいなら北欧諸国を例に挙げるまでもなく「誰もが負担者」でなければならない。

したがって、全世代型社会保障の財源について、財政当局は、(1)現役世代が減少し、高齢世代が増加することから、特定世代に負担が集中せず、国民全体で広く負担する消費税が社会保障給付の財源にふさわしい、(2)所得税や法人税に比べ、消費税は景気変動に左右されにくく安定している、との理由から、財源を消費税により広く全世代に求める方針としている。

しかし、消費税率の引上げは、税制抜本改革法によって引上げスケジュールが定められている。また、増収分の使途についても、社会保障制度改革プログラム法によって配分が定められているにもかかわらず、実際には、景気後退懸念を理由として、10%への引上げは、2017年4月、さらに2019年10月へと延期されるなど、政治、国民問わず、財政再建、消費増税への拒否反応が著しい。

世代や所得階層で異なる影響

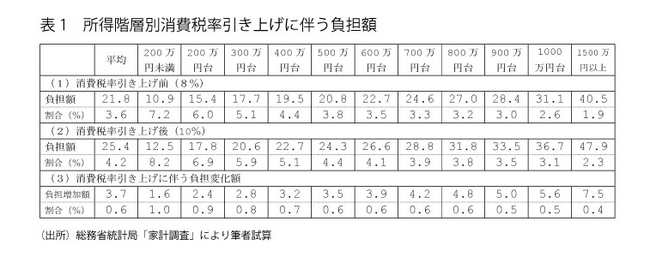

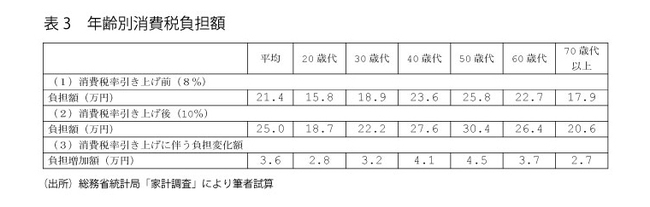

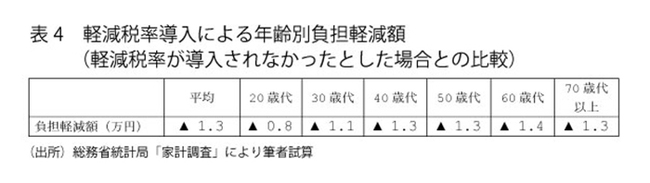

2019年10月の消費税率引き上げが家計に与える影響を試算した(表1、表2、表3、表4)。

まず、所得階層別家計に与える影響を見ると、所得階層が高いほど消費税負担金額や軽減税率導入に伴う負担軽減金額が大きくなっている(表1、表2)。これは所得階層が高いほど消費支出金額も大きいから当然である。しかし、所得に占める負担割合を見ると低所得層ほど、負担率も軽減率も大きくなっている。消費税の負担を金額で評価するのか、所得に対する割合で評価するのかで、まったく逆の見解が生じ得るが、所得に対する割合で評価するのが一般的である。そうした観点から考えると、消費税は低所得層ほど負担(率)が重く高所得層ほど負担(率)が軽くなる逆進的な性質を持つ一方で、軽減税率の導入によって低所得層ほど恩恵を受けることが分かる。

次に、年齢別消費税負担を見ると、20歳代15.8万円を底として加齢とともに増加し50歳代25.8万円でピークを迎え、それ以降は低下し、70歳代では17.9万円となっている(表3)。60歳以上の高齢世代の負担額が30歳代以下の若者世代の負担を上回っていることが確認できる。また、軽減税率導入に伴う負担軽減額を見ると、若者ほど恩恵が小さいことが分かるが、これは若者ほど食料以外の支出ウェイトが高いことと、新聞を購読している割合が低いことに起因している(表4)。

以上のように、消費税引き上げは、世代や所得階層といった世帯属性の違いによって与える影響が異なるので、消費増税に賛成するのは高所得・現役世代に対して、高齢世代と低・中所得現役世代は各々反対するインセンティブが働く。後者の方が多数を占めるため、民意に敏感な政治消費税の引き上げに二の足を踏むのももっともなことであるとも言えるだろう。