近年、米中貿易摩擦やコロナ禍に加えて、ウクライナ危機に伴うサプライチェーン停滞等を踏まえ、主要国は、デリスキングを通じてサプライチェーンの強靭化や地政学リスクへの対応を本格化させており、日本を含む企業のビジネスにも影響を及ぼしつつある。

以下では、東南アジア諸国連合(ASEAN)への投資動向などから、企業のデリスキングの最新動向を確認するとともに、世界の成長センターとしてのプレゼンス向上を目指すASEANの2025年以降の成長戦略の方向性についても概観する。

デリスキング下で拡大が続くASEANへの直接投資

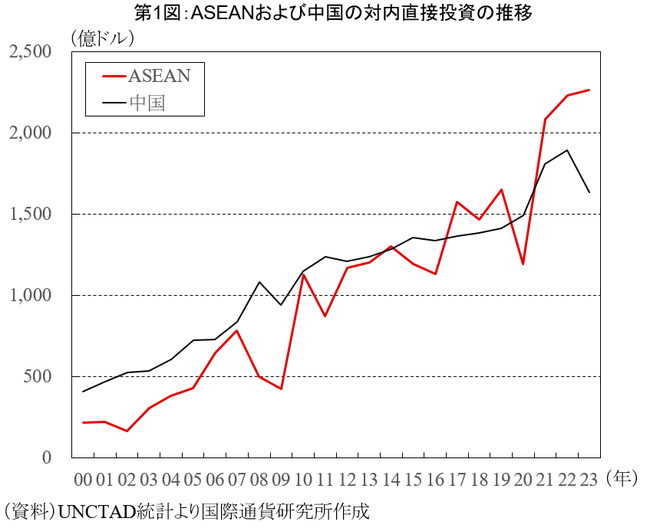

近年、ASEAN諸国向けの直接投資は中国を上回り、堅調な拡大が続いている。2023年は、世界経済の不確実性や金利の高止まりに伴う資金調達コストの上昇などが重石となり、世界的に直接投資が伸び悩む中、ASEANにおける直接投資流入は高水準を維持した(第1図)。グリーンフィールド投資の公表件数も、世界全体では前年比+2%の伸びにとどまる中、ASEAN向けについては、同+42%と大幅に増加し、当該地域への投資意欲は引き続き旺盛とみられる。

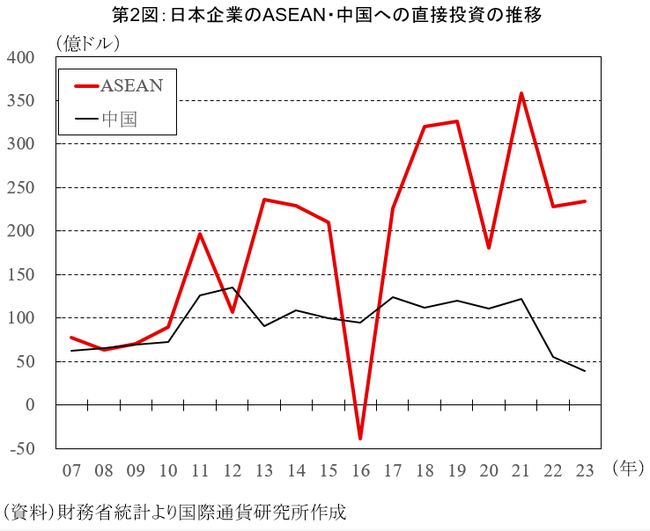

日本企業によるアジアへの直接投資についても、ASEAN向けを中心に拡大が続いている。中国向けは、過去10年平均の100億ドル超の水準から、2023年には約38億ドルに失速した一方、ASEAN向けは約235億ドルと堅調を維持した(第2図)。

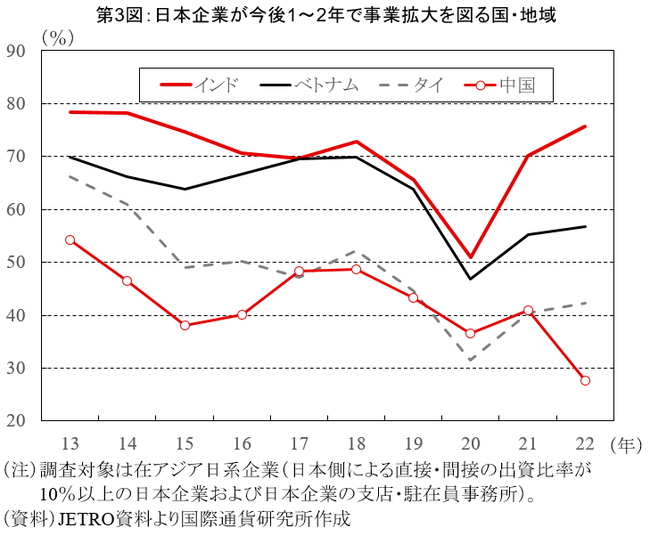

アジア進出日系企業の今後の事業展開に関するアンケート調査によると、2022年に今後1~2年で事業を「拡大」すると回答した企業の割合は、中国が27.7%と2007年の調査開始以降初めて3割を切る水準へ低下した一方、インドのほか、ベトナムをはじめとするASEAN主要国が高水準を維持しており、今後もこうした傾向が続くとみられる(第3図)。

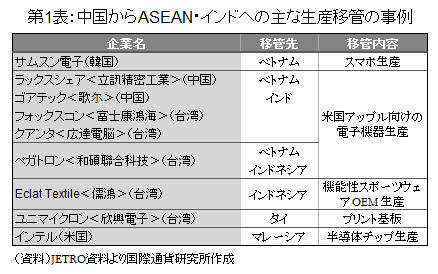

なお、中国の事業規模を「縮小」するとの回答はやや上昇しつつあるが、「移転・撤退」の割合はまだ限られる。在中国日系企業の通商環境の変化を受けた対応としては、中国国内市場向けの生産機能を中国に残しつつ(中国国内での移転・多元化等を含む)、輸出向けをASEAN等の拠点へ移管する動きがみられる。中国や台湾などの企業を含めてみると、特にハイテク分野については、米中貿易摩擦や輸出管理規制強化などもあり、中国から第三国への生産移管が一部で進行しており、移管先としては、ベトナムをはじめとするASEAN諸国やインドなどが多い(第1表)。