70年代前半の変動相場制移行後のドル安局面、80年代前半の財政赤字と貿易赤字のいわゆる「双子の赤字」を拡大させて経済成長した時期、85年のプラザ合意以降80年代末にかけての金融緩和による不動産バブル期、などはその典型だ。

90年代のIT革命による株価上昇期も、結局はITバブルといわれる状況に陥った。さらに、2000年代に入ってからの、サブプライムローンに代表される、行き過ぎた金融取引がもたらした金融バブルは記憶に新しい。

これら経済や金融の大きな不均衡が生じた要因は必ずしも同一ではない。国際通貨制度の変更、拡張的な財政金融政策、高格付のデリバティブ取引を中心とした金融取引の増大、といった具合だ。

ところが、いずれにも共通点がある。経済不均衡や財政金融政策、金融取引がバランスが取れないほど拡大、拡張したことだ。そして、いずれも高成長と株高を招いたが、その後経済金融の調整に苦しんだことである。

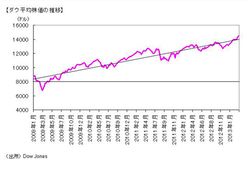

(図表6)ダウ平均株価の推移

(図表6)ダウ平均株価の推移拡大画像表示

今のところ、米国の経済は回復しているとはいえ、過熱はしていない。今年に入ってからの株価上昇率は高いが、同程度の期間高い上昇率が続いたことは2009年以降だけでも何度かあり、足元の動きだけで金融バブルと断ずることはできない(図表6)。

しかし、大胆な金融緩和やシェール革命といった、米国株式市場に熱狂をもたらしかねない材料がある。しかも、米国には70年代以降の何度もの前科もある。足元バブルではないとしても、今後市場に行き過ぎた熱狂が広がらないか、注視していかなければならない。

リーマンショック後回復局面の果ては

世界的金融バブルの懸念も

(図表7)円ドル相場と日経平均株価の推移

(図表7)円ドル相場と日経平均株価の推移拡大画像表示

ところで、米国の株高は日本の株価にも反映している。昨年11月後半以降日本の株価も上昇しているが、基本的には円安進展と平仄を合わせるものであった。しかし、2月後半以降は、米国の株高を織り込む形で日本の株価も円安ペース以上に高くなっている(図表7)。

今後をみても、日本の株価は当面堅調に推移する可能性が十分ある。米国の株高にくわえて、アベノミクスの緊急経済対策やデフレ脱却を図る金融政策、円高等の六重苦が緩和することでの企業活動活発化、世界経済の回復など要因は多い。