(図表3)米国ダウ平均株価とマネタリーベースの推移 拡大画像表示

(図表3)米国ダウ平均株価とマネタリーベースの推移 拡大画像表示

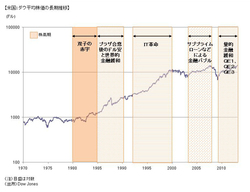

その結果、FRBが供給するマネー(マネタリーベース)は2009年以降1.2兆ドル増加したが、量的金融緩和政策はドル安を招くとともに株高を大きく支えている。マネタリーベースと株価の相関は強く(図表3)、量的金融緩和政策が株価を押し上げた効果は大きい。

実際、主要国とアメリカの株価を見比べると、リーマンショック後の株価上昇は、相対的に成長率が高い新興国や途上国よりも米国の方が堅調であり(図表4)、QE1からQE3が大きく寄与したことが見て取れる。

(図表4)主要国・地域株価指数の推移

(図表4)主要国・地域株価指数の推移拡大画像表示

今後とも、シェールガス革命は一段と進展し、金融バブル崩壊の傷跡は癒えていく。また、FRBは失業率が6.5%程度に落ち着くまで金融緩和を継続することを決めている。現在、失業率は下げ基調にはあるものの、7.7%と6.5%よりかなり高い。

景気回復によって量的金融緩和政策の見直しが早晩俎上に乗る可能性がある。しかし、失業率目標があることから、大胆な金融緩和基調が修正されるとしても引き締めに転じることは当面考えにくい。歳出強制削減など財政面の不安定要因はあるものの、今後とも米国経済の復調は続き、堅調な株価が続く可能性は大きい。

70年代以降繰り返される金融バブル

もっとも、米国の株高を好感ばかりはしていられない。主要国株価と比較した米国株価の上昇の大きさと早さからみて、金融相場的な要素が強く、このまま量的金融緩和が続けばやがて金融バブルに至る可能性もある。

(図表5)米国ダウ平均の長期推移

(図表5)米国ダウ平均の長期推移拡大画像表示

足元をみても、米国ダウ平均株価は、2009年から12年にかけて年率10.6%の上昇率であったものが、今年は3月15日までで10.7%と、年率換算でそれまでの4年間の約4倍の上昇率となっている。

実は、70年代以降の米国経済は金融・不動産バブルに支えられた歴史でもある。70年以降の米国経済をみると、長期にわたって大幅に株高となった時期の多くは経済不均衡拡大やバブル的な時期と重なっている(図表5)。