どうやって増やしていくのか?

政府は対内直接投資残高をどう引き上げていくつもりなのか。「骨太の方針」では対内直接投資残高の引き上げを企図して「半導体等の戦略分野への投資促進、アジア最大のスタートアップハブ形成に向けた戦略、特別高度人材制度(J-Skip)や未来創造人材制度(J-Find)の創設<中略>投資喚起プロモーション・世界への発信強化などを含む『海外からの人材・資金を呼び込むためのアクションプラン』」等々、さまざまな施策名称が紹介されている。しかし、率直に言って、この文言だけからでは、何がどれほどの確度をもって奏功しそうなのか良く分からない。

現時点で確実に言えることは、実質実効為替レート(REER)で「半世紀ぶりの円安」を記録している以上、他の先進国から日本への投資がコスト面で相当改善しているという事実だろう。近年、「安い日本」を活かす策と言えば、インバウンド政策の重要性がかなり浸透しているものの、対内直接投資政策の重要性はそれほど認知が進んでいないように感じられる。また、客観的な事実として、地政学的な安定性や依然として世界3位という経済規模、治安の良さ、教育水準の高さなどPRできるポイントも相応にある。

今年春に公表された国際通貨基金(IMF)世界経済見通し(WEO)や国際金融安定報告(GFSR)で指摘されていたように、世界的に直接投資は政治・外交的に距離感が近い国・地域に再編成される傾向がある。いわゆる「デリスキング(De-Risking)」という概念である。この点、西側陣営の成熟国でありなおかつコストが安い日本は利便性が高い立地にも見受けられる。

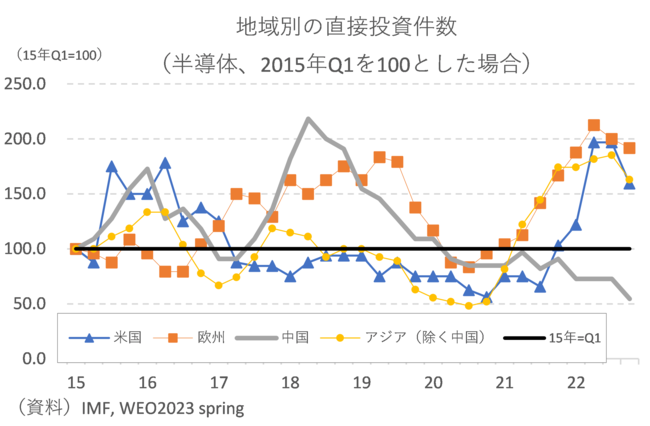

詳しくはWEOをお読み頂きたいが、事実として世界の直接投資動向は地政学リスクの高い中国から中国以外へシフトしていく潮流がある(図表③)。このような時代背景には日本が対内直接投資を引き込む上で確かに追い風だろう。

研究開発拠点を誘致する税制導入へ

なお、円安に拠らない具体的な施策としては経済産業省が特許や著作権などが生み出した企業の所得に優遇税率を適用する「イノベーションボックス税制」の創設を検討していると報じられていることが目を引く。岸田首相は通常国会閉会に伴う記者会見で「世界に伍して競争できる投資支援パッケージ」を仕上げていく意思を表明しているが、これは対内直接投資のような有形資産投資もさることながら、研究開発投資のような無形資産投資の促進も企図されている。知財分野の強化を企図する「イノベーションボックス税制」は後者を促すものだ。

条件を満たした知財から得られた企業所得は税優遇を受けられるというのがイノベーションボックス税制であり 、一部の欧州諸国は2000年代前半から導入している。例えば過去10年(13年~現在)で言えば、英国(13年)、イタリア(15年)、アイルランド(16年)などが相次いで導入済みだ。アジアではインドが17年、シンガポールが18年に導入し、本稿執筆時点では豪州や香港も議論に入っている。米国も若干形式は異なるが、類似の優遇税制を用意している。世界的に「自国で研究開発して貰う」ための政策努力はかなり前から進められている。

こうした無形資産投資を促す税制の導入は対内直接投資残高の押し上げとも無関係ではないだろう。日本に研究開発拠点を設ける動きが進めば、それ自体も対内直接投資の増加に寄与する。

一方、工場・生産設備(対内直接投資)が集積する過程で研究開発拠点の設置も検討される余地は出てくるだろう。結局、有形資産投資の促進と無形資産投資の促進は表裏一体で進む部分もあるはずだ。

今回の本欄の趣旨とは異なるので詳述は避けるが、最近2~3年で日本のサービス収支赤字の膨張は著しいものになっている。この赤字膨張はデジタル・コンサルティング・研究開発の3つの分野に起因する(図表①)。

例えば、米巨大IT企業が提供するクラウドサービスやインターネット広告スペース、音楽・動画配信サービスへの支払などを主因として、サービス収支の中でもその他サービス収支の赤字が急膨張しており、22年は約▲5.8兆円を記録した。インバウンド需要が最盛期にあった19年でも旅行収支黒字は約+2.7兆円だったことを思えば、もはや「おもてなし」で外国人を呼び込むだけでは外貨流出の穴を埋められない。