巨額の債務残高にもかかわらず国債が低金利で無難に消化されているのは、1500兆円に上る個人金融資産によって支えられているからで、その大部分を保有する高齢者が貯蓄を取り崩し始めているため、この均衡もあと3~4年で崩れ始める。財政改革に必要な増税や歳出削減は政治的に容易ではなく、逆に大震災による復興の必要性から追加的財政出動は避けられない。3~4%の成長ペースに乗って税収が増えるという期待など、もはや神話に過ぎない。従って数年後には長期金利は大きく跳ね上がるだろう。

これは実に分かりやすい説明だが、金融市場には意外な耐久性がある。上記の論理からすれば、財政改善へのコミットが日本以上に遅れかつ海外調達に過半数を依存している米国では長期金利の急上昇が見られている筈だが、米国債市場では、逆に利回りが10年債で3%近辺に低下しているのが実状である。

安全資産に飢えている市場が米国債の安全性を過大評価しているのは事実だが、その根底には米国がデフォルトするなど考えられないといった心理も働いている。さらに、市場経済インフラの中核でもある米国債の危機を米政府が放置する訳が無い、という祈りに似た思いもあるだろう。

また市場自身が保守化したことも要因の一つである。以前、債券市場は財政赤字に警鐘を鳴らす「自警団」と呼ばれていたが、現在は自分自身を守る「自衛団」と化しているからだ。この保守的システムは、自らを破壊しかねないシナリオをギリギリまで否定し続けるだろう。

問題は、その耐久性が一気に破壊されて国債暴落が起きる日がいつ来るのか、ということだ。日米の財政事情や経済成長性そして政治的な能力を見る限り、両国の国債市場安定性の賞味期限はあと数年という診断を「非合理的だ」と斬り捨てることはできない。

但し、そこには「政府が危機回避の為の強権発動をしなければ」という条件が付く。各国政府が赤字対策に有効な手を打てないからと言って、財政危機をただ傍観するに留まることは予想し難いからである。マックス・ウェーバーの言を引き合いに出すまでもなく、国家とは一種の暴力装置であることを思い出すべきであろう。

もっとも、政府の緊急的な政策発動とは預金封鎖や対外投資禁止といった暴力的なものとは限らない。もっと緩やかに、あまり素人には分からないように、長期間にわたって行う方法もある。その可能性を指摘したのは、米国ピーターソン国際経済研究所のカルメン・ラインハート教授である。

「金融抑圧」による戦後の財政改善

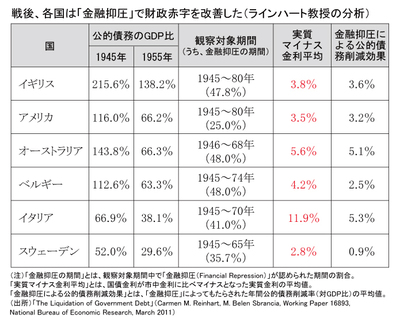

同教授は、若手エコノミストのべレン・スブランシア氏との共同論文で、第2次世界大戦後の英米などが戦費で積み上がった財政赤字を約30年かけて縮小させた、という分析を今年3月に発表して、米国の政界からも注目を集めている。

その論文を要約すれば、第1次世界大戦後に積み上がった各国の債務は主にデフォルトによって解消されたが、第2次世界大戦後は市中金利より低い金利での国債発行と適度なインフレによって削減された、というものだ(下表参照)。通説では戦後の経済回復による増収で負債残高が縮小したと言われているが、ラインハート教授らは、それに加えてマイナスの実質金利を通じて政府は債務負担を民間に転換して財政を改善させた、と分析している。

戦後、各国は「金融抑圧」で財政赤字を改善した(ラインハート教授の分析)

戦後、各国は「金融抑圧」で財政赤字を改善した(ラインハート教授の分析)拡大画像表示