英・米に由来する

「株式会社制度」「株主資本主義」

「株式会社制度」や「株主資本主義」が日本や世界の発展に貢献したことは疑いない。しかし、これらが有効に機能するのは「成長」が期待される経済環境下でのみであった。株式会社とは、株主は会社に対して出資義務のみを負い、原則的にそれ以上の責任を負わないとする制度である。19世紀、無限責任制度が支配的であった英・米で、政府は希少資源としての「資本」を会社に集中して産業を拡大・活発化するために、株主の責任を有限とする一方、議決権や配当請求権や残余財産請求権といった権利を与えることで株式の流動性を高め、政策目標を法制度に組み込んだ。

英語で株式会社をLimited(Ltd.)と表記するのは、株主の責任を限定的にしたことこそ、政策イノベーションであったことの表れである。このように今となれば過大ともとれる投資家の保護と権利を優先したのは、当時は資本が希少資源であり、投資家にリスクをとって資金を提供してもらう必要があり、これにより企業の生産能力の向上が期待され、市民生活の向上が期待されたからであった。

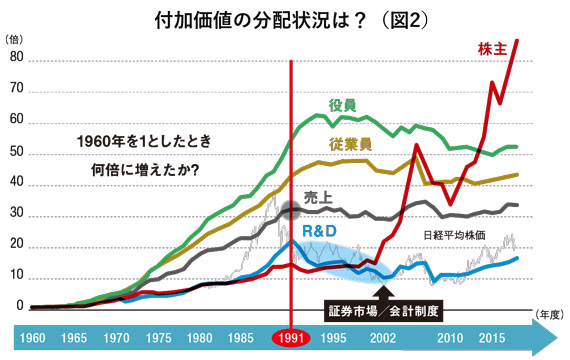

しかし、日本では、そうした時代は終焉した。今や資本は希少財ではない。カネは有り余っている。投資しても超過利潤が出ない準完全競争下にあり、イノベーションによって市民の幸福感が増進しない準需要飽和下にあり、人口の激減に伴う消費の減少が予想されているからである。今や日本の証券取引所とは、マクロ的には、投資家から資金の提供を受けて事業を拡大する場ではなく、拡大された事業や付加価値から最大限の還元を受けようとする場である(図1)。

振り返れば、株主の義務は当初の出資に限定され、その後は議決権や配当請求権などの権利が行使されるのみであるから、成長が期待されない日本でこうした傾向がみられるのは当然である。成熟経済社会では「株式会社制度」や「証券市場」は逆機能を発揮し、これまでに蓄積された富が株主へ偏重して再分配され、マクロ経済社会全体としてのサステナビリティを棄損する可能性が高まっている。

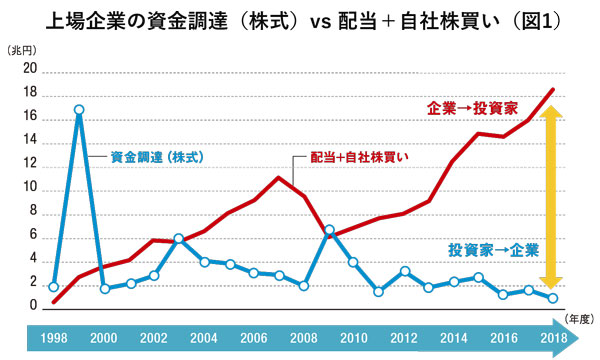

現在、29年ぶりの株価の高値が続いているが、欧州のビジネススクールで教えられていることを紹介しよう。日本の証券市場で海外投資家がやっていることは、「日本の企業の体力がなくなる前に骨の髄までしゃぶりつくす(“till they suck to the very marrow”)」経済合理的行動であるという。2000年直後の小泉純一郎政権下で竹中平蔵経済財政政策担当大臣(当時)を中心として進められたサプライサイド・エコノミクス(投資家を優遇し、企業へ資金注入を促し競争力を高める政策)は、役員・従業員への報酬や必要なR&Dの犠牲の下に、投資家・株主への還元を強化する帰結となっている(図2)。株主や投資家の観点からすれば効率的な経済であろうが、日本全体のサステナビリティを維持しようとする立場からは、これ以上投資家保護(例えば四半期決算開示の維持や国際会計基準の推進)を推進する政策は時代錯誤であろう。