トリプルライン

アカウンティングとは何か?

それでは、日本のような成熟経済社会においても、『一行開示』のような単純なスキームが成功するかといえば、容易ではない。それでも、筆者は過去1年ほど次のようなトリプルライン・アカウンティングを検討している。

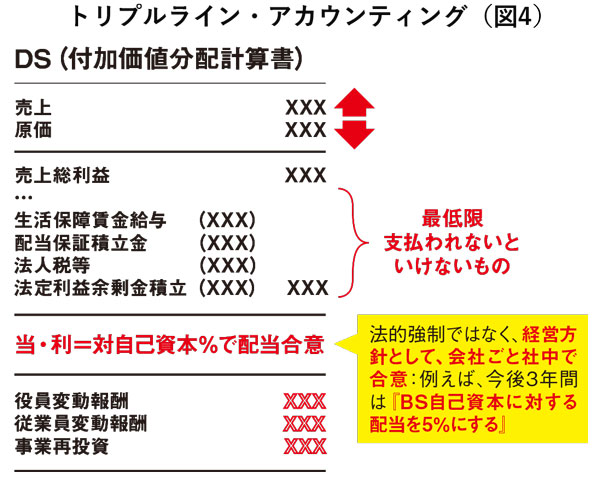

筆者は、通常のPL(損益計算書)項目を組み替えて作るDS(付加価値分配計算書:Distribution Statement:図4)を新しい経営方針の体現として活用することを提案する。通常のPLの下では、株主のためのボトム・ライン(Bottom Line:当期純利益)の最大化が使命とされる。しかし既に述べたように、成熟経済社会を迎え、売上が頭打ちとなった以上、給与やR&D、法人税等の必要経費を抑制することによって利益を最大化し、配当しなければならないという不都合が生じている。

DSの下では、まず、最低限支払わなければならない費用は最初に費用化するが、それによって利益を最大化するのではなく、利益に一定のルール・性格を持たせる。例えば通常の経営とは大きく異なるので不可解に聞こえるだろうが「当社は今後3年間、株主資本に対して5%の配当を約束する」との経営方針を示し、その配当額が当期純利益となるような経営をする。換言すれば、売上総利益から最低限の費用を支払い、当期純利益=株主利益配当率(DoE:Dividends on Equity)5%を達成して、なお余剰がある場合にはそれを役員報酬や従業員報酬や事業そのものへ還元する経営を行うのである。

トリプルラインの定義は、DSのボトムの部分で①役員変動報酬、②従業員変動報酬③事業再投資への分配を優先してアカウンティングするという意味だ。つまり、PLが当期純利益を最大化し、これをすべて株主のものとする世界への代替案だ。これによって、従業員や役員のインセンティブを回復し、彼ら・彼女らの「内からのガバナンス」を推進し、株主ではなく、従業員による事業再投資を推進する環境を整えることが狙いだ。

ここで実際の有価証券報告書データを使ったシミュレーション研究の結果の一部を紹介しよう。例えば、自動車大手9社の平均値を使った架空の企業ABC社は、現行のPL下でおよそ6%の株主資本配当(株主還元としての「自己株買い」を算入した場合には9%)を行っている。これを仮にステークホールダーの合意により、1%引き下げ5%にし(自己株買いは実施しないものとする)、ここで生まれる余剰を役員へ0.5%、従業員へ59.5%、事業(再投資)へ40%の割合で還元する経営方針で合意したとする。

無論、これらは株主らとの合意が必要であるから、仮に日本で実現するためには、国による政策的後押しや、日本企業でよく見られる「他社と歩調を合わせる」という横並び的な発想から経営陣が脱却する覚悟が必要である。

以下はそうした前提に立った場合の各ステークホールダーが受ける付加価値の増減である。

すなわち、株主にとっては、一株当たり配当額は91円から76円に下がり、もちろんこの側面だけ見れば「損」として解釈されよう。

しかし、役員一人当たりの報酬は6480万円から9360万円となり1億円に近づく。

従業員への分配は780万円から1430万円と大幅に伸びうる。制度設計の詳細の一例として、970万円はその年に受ける給与・報酬とし、460万円については一度受けた報酬を会社へ貸し付ける形で再投資するものとし、返還請求は例えば退職して5年後に可能なものとしている。こうすることで従業員による会社に対するモニタリングや忠誠のインセンティブを高めている。