ちなみに、変動相場制移行後の日本の歴史は「デフレの歴史」であり、それは「円高の歴史」だった。「円高の歴史」において円預金に資金を寄せること自体、(今とは真逆なのだから)相応に賢い運用姿勢だったと言えなくもない。いずれにせよ、家計部門は相応に合理的な経済主体であり、いつまでも不利な場所に資金を置き続ける理由はない。

「貯蓄から投資へ」で円は選ばれるのか

元より日本の家計部門はFX(外国為替証拠金取引)や暗号資産取引など投資というよりも投機に近い資産運用に高い関心を持つ傾向があり、決して根っから投資意欲が低いという訳でもないと筆者は思っている。実際、20年以降見られている米国株ブームは「日本経済の成長に賭けるよりも海外経済の成長に賭けたい」という家計の本音が現れたものであろう。

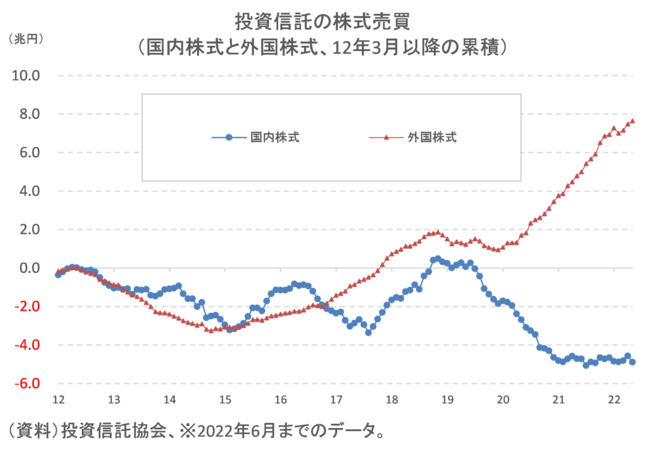

図表③に示すように、日本人の日本株への投資意欲は海外株への投資意欲と代替的である。岸田文雄政権の推進する「貯蓄から投資」の潮流は「円から外貨へ」という潮流も伴うであろうことはある程度覚悟すべきだろう。

本稿執筆時点で、そうした家計部門からの資本逃避(いわゆるキャピタルフライト)とも言える動きが早晩加速するという確信はない。だが、日本では一度定められた方向に皆が走り出すとその「空気」感が社会を支配し、展開が非常に早く進む傾向にある。

資金循環統計における現預金(外貨預金除く)が10%動くだけでも100兆円規模の円売りになる。それは過去5年平均(17~21年で平均18兆円程度)の経常黒字に換算すれば5~6年分に相当する。

わざわざ銀行の窓口で高い手数料を払って外貨を買わなければいけない過去とは異なり、現代における海外投資は全く難しいことではない。スマホ1つで好きな時に好きな額を外貨へ換金できる。保守的な思想を持つ高齢世代が今の現役世代と入れ替わり始めた時、家計部門の投資意欲は今とは異なるものになるはずだ

昨今伝えられる日本人の外貨投資の動きは2000兆円を超える家計金融資産の末端に過ぎない動きだが、米国株を筆頭とする海外投資ブームは国内資産への執着が修正される前振れかもしれない。図表②でも示した通り、2000年以降の四半世紀弱でその動きは確実に進んでいる。

岸田政権は金融教育を国家戦略として推進する姿勢を表明している。しかし、家計部門に金融教育を施し、「貯蓄から投資」を焚き付けるその先に「円が選ばれる未来」があるとは限らない。円安の弊害が指摘される状況下、為政者としてはそこまでの論点を踏まえる必要がある。

(記事はあくまで個人的見解であり、所属組織とは無関係です)