ドル/円相場は政府・日銀の円売り・ドル買い為替介入と思しき動きを挟んで乱高下している。もっとも通貨当局の思惑を想像しても真実は分かりようもなく詮無きことではある。重要なことは、史上最大規模の介入規模にもかかわらず、その効果が短期のうちに搔き消されてしまうという現実をどう理解するか、であろう。

もちろん、介入実施前と比較して安価でドルを調達できた輸入企業にとってはメリットがあるのかもしれないが、やはりファンダメンタルズに逆らう為替介入の寿命は長くないということが改めて白日の下にさらされており、現状を俯瞰して理解する努力が改めて必要だと考えられる。

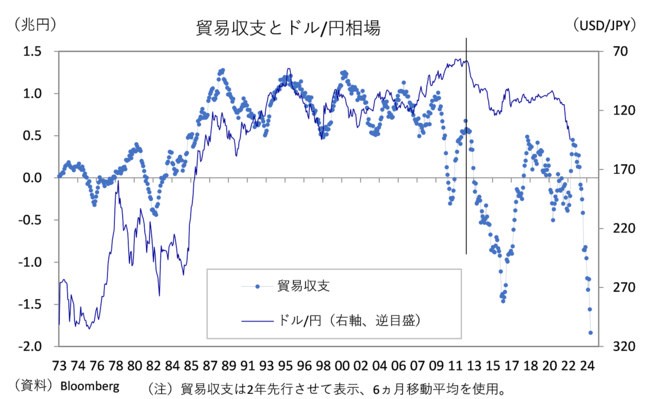

周知の通り、円売りを支えるファンダメンタルズの筆頭が貿易赤字である。長期的な視野に立てば、2012~13年頃を境として趨勢的に貿易黒字が稼げなくなり、そこから際立った円高・ドル安を経験しなくなっているのは明らかである(図表①)。

「製造業、国内回帰」と報道も、その背景には

今年の円安相場を駆動しているのが内外金利差の顕著な拡大であるとしても、莫大な貿易赤字が意味する「円を売りたい人の方が多い」という客観的な事実から目を逸らすべきではない。貿易赤字が残存する限り、今後訪れるだろう揺り戻しとしての円高局面が過去1年の円安局面ほどの迫力を伴うとは思えない。

しかし、裏を返せば、こうした「安い日本」の状況を活かして国内への生産回帰が本格化した場合、輸出増加を背景として貿易赤字が一段と縮小し、需給面での円売り圧力が和らぐという展開も描くことはできる。実際、そのような期待混じりの報道も散見され始めている。