卒業式シーズンも近づいた。大学に進学する学生の2人に1人が奨学金を利用する時代、親世代の常識では対応できない多様化が進んでいる。今回の記事では、新制度の最新動向を踏まえ、奨学金の意義を検証する。

奨学金改革、何が変わったのか

奨学金といえば、借金と変わらない。そう考える親世代が多いのではないだろうか。親世代に当たる団塊ジュニア世代では、奨学金は有利子、無利子の違いはあるにしろ、返済しなければならないという点では変わらなかった。

しかし、ここ数年の改革で、奨学金はその姿を大きく変えている。

2017年度に、経済的困難により進学を断念することがないよう、給付型奨学金制度が創設された。同時期に、無利子奨学金は「所得連動型返還方式」という新たな返済方法を選択できるようになった。この方式のメリット、デメリットは改めて解説する。

20年度からは、授業料、入学金の免除・減額と、給付型奨学金(正式名称を高等教育就学支援新制度に変更)の大幅拡充が行われた。

更に23年度からは、大学院生を対象とした授業料後払い制度の新設、給付型奨学金の対象を中間層の多子世帯や理工農系学部に広げる動きがある(朝日新聞デジタル、2023年2月5日)。

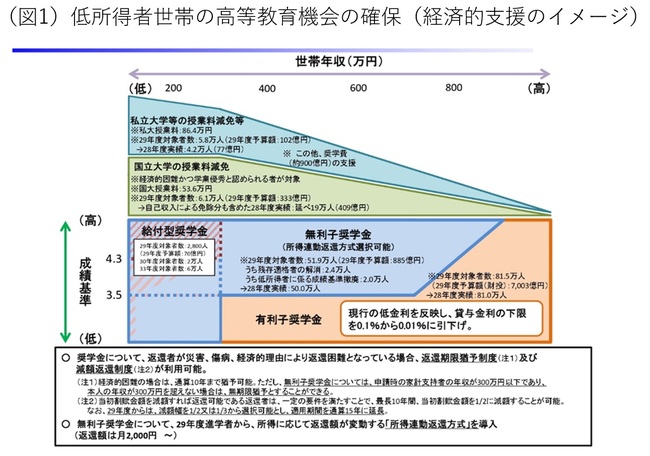

少し古い資料となるが、図1は、大学等に進学する学生に対する経済的支援のイメージを示したものとなる。所得と成績に連動する形で、給付型、貸付型(無利子・有利子)、国立大学、私立大学等での授業料減免と、それぞれのカテゴリーで異なる給付・減免が並行して動いている。

たとえば、親が年収約270万円未満の学生が自宅外(下宿)から大学に通う場合は、国公立では約80万円、私立は約91万円の〝返済不要の〟給付型奨学金を受け取ることができる。これとは別に、大学等に申し込むことで最大で年間約70万円の授業料の免除・減額を受けることができる。

最も有利なのが年収約270万円以下の第1区分となるが、第2区分(年収約300万円未満)、第3区分(年収約380万円未満)の場合も、世帯収入に応じた基準で支給を受けられる。