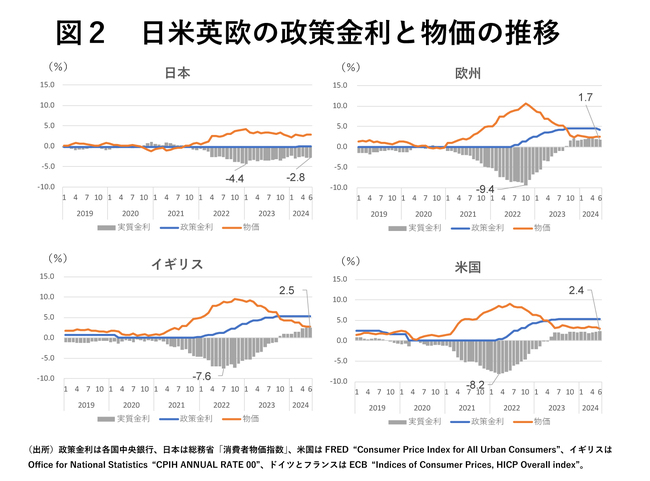

図2で、日米英欧の政策金利と物価の関係を確認しておこう。政策金利から物価上昇率を引いたものを実質金利として、図では棒グラフで示している。

各国の物価は21年から上昇に転じたが、政策金利を引き上げず、22年の中頃まで実質でのマイナス金利が深くなっていた。欧英米の実質金利がプラスになるのは23年5月以降である。日本は物価が安定的に2%で推移する見通しが立っていなかったことから、政策金利を引き上げておらず、実質金利は、24年6月でもマイナスとなっている(ただし、物価が他国と比べて上がっていないので、実質金利のマイナス幅は小さいままだった)。

物価だけを見れば、欧米は、金融引締めが遅れたと言っても良いのではないか。米国FRBのパウエル議長も、22年5月17日のWSJ主催のイベントで「今にして思えば、もっと早く利上げすべきだった」という趣旨の発言をしている。

米国の消費者物価(総合、前年比)は、図1で見たように、21年3月には2%を突破し、6月に5.3%、22年6月に9.0%でピークに到達したが、それ以降は徐々に上昇率が低下している。FRBが利上げを開始したのは、22年3月であったので、効果が表れるまで半年かかったことになる。

これを逆に考えると、仮に21年6月以降、5%以上の伸びが継続したどこかの時点で、利上げを開始していれば、インフレ率が低下するのはもっと早かっただろう。

2021年以降のインフレの要因

このように金融引締めへの転換が遅れたことが今回のインフレ高進の第1の理由であるが、他にも理由がある。

第2の理由として挙げられるのは、今回のインフレが需要のみならずエネルギー価格、食糧価格の高騰という供給面の要因でも起きたインフレであったことである。エネルギー価格、食糧価格の上昇に対して、財政金融政策でできることは少ない。特に日本にとって、エネルギー価格の上昇は富の流出であり、貧しくなることなので、物価上昇を通じて貧しくなっているということである。

また、20年以降のコロナ下で行われた生活支援は、外出しないこと、ひいては働かないことを支援する面があった。人が集まればコロナを拡大してしまうのだから、外出せず、働かなくても生活できるようにすることは必要であったが、いざコロナが終われば働かなければならない。しかし、コロナの生活支援が続けば、労働供給を削減することになりかねない。これは物価上昇をさらに強める。

さらに、21年夏ごろから、自動車生産に必要な半導体生産が遅延し、新車の生産が遅れたことも物価を押し上げた。これに対しても財政金融政策でできることは少ない。

第3に、金融政策だけでなく、財政面からも大きな景気刺激策が行われたことである。コロナ前の景気の落ち込みは、主に消費者がモノを買わなくなるからで、金融政策によって消費者マインドを温めてやれば、景気は回復でき、リーマンショックのような大きな金融危機時には、金融政策だけでなく財政政策で減税や失業給付をすれば景気を持ち直させることができる、との考え方が一般的となった(Blanchard, Olivier, Giovanni Dell’Ariccia and Paolo Mauro (2010) “Rethinking Macroeconomic Policy”, IMF Staff Position Note, SPN/10/03, February 2010)。