中国では、企業・個人による土地の売買は禁じられており、地方政府に土地使用の許可を得る対価として「土地使用権譲渡金」を支払っている。この土地使用権譲渡金の地方財政の依存度をみると、20年の統計で江蘇、貴州、安徽、浙江、山東、四川など13省で40%を超えており、最も依存度の高い浙江省は55.5%であった。同省は地方財務力が強くリスクとは言えないものの、第2位の貴州省(同46.6%)は財務力が弱くリスクは大きい。

すなわち、両省の債務率(負債残高/総合財力)は浙江が55.5%と低いのに対し、貴州は148.5%と債務超過状態にある。このほか、雲南を筆頭に遼寧、内モンゴル、寧夏、吉林、天津、青海などの債務率が100%超で要注意省といえる。

また、地方政府は土地市場に強く関与、依存している。土地市場は、①当該地の地方政府だけが土地の売り手(形式は競売)であるという「供給独占」構造にある。また、②地方政府は財政的に土地競売を大きな財政収入源とする「土地財政」状態にある。

②の事情ゆえに、地方政府は常に土地価格を高めに維持することを選好する傾向があり、不動産市場はバブルと呼んでよい状況が続いてきた。一方で、①の事情ゆえに、地方政府は土地供給をコントロールすることができ、バブル崩壊を防ぐことができる。

不動産が経済全体に占める位置で見逃してはならないのは、金融部門への影響だ。12年以降、商業銀行の貸出残高に占める不動産向け貸出残高の割合は10%台から30%台近くまで拡大し、金融システムが不動産市場の変動に影響される可能性が高まっている。加えて、社会全体の新規貸出に占める銀行新規貸出の割合は5割を超え、21年には70%超に達している。不動産業に起因する銀行システムの不調は経済全体のリスクになりかねない。

こうしたリスクは「灰色のサイ」(高い確率で深刻な問題を引き起こすと考えられるにもかかわらず、普段は軽視されがちなリスク)と認識されるようになり、後述する通り中央政府はさまざまな対策を講じている。

不動産バブルの特異性と国際比較

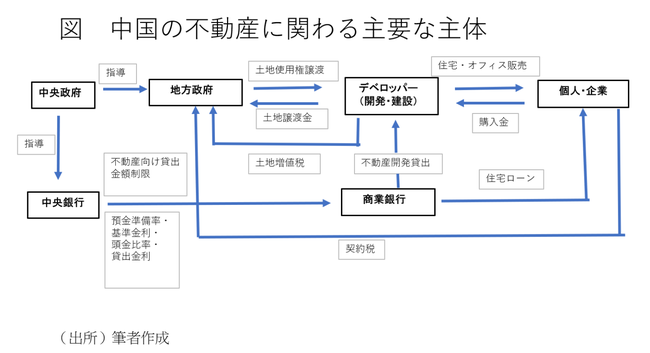

中国経済における不動産のプレゼンスは、以上で述べたように大きい。下図に不動産に関わる主体の関係を概念化して示した。

図を踏まえて、繰り返し報道される不動産バブルの問題を整理しておこう。まず、地方政府は経済発展の資金を得るために土地を競売に出す。落札したデベロッパーは、地方政府に土地譲渡金を支払い、不動産開発を行うことになるが、物件(住宅・商業施設等)を取引する過程で契約税、土地増値税、都市土地使用税等の関連税がさらに地方政府収入となる。既に述べたように地方政府にすれば土地譲渡価格は高いほど良いので、土地価格引き上げのインセンティブを有するが、これだけではバブルは発生しない。

不動産バブルの端緒は、08年リーマン・ショックに対応してマネーサプライが急増したことであった。現金と預金通貨に定期性預金や譲渡性預金を加えたマネーサプライM2の09年における伸び率は27.7%に達し、その後16年まで「マネーサプライの対GDP比率」は上昇し続け、200%を超過する水準を維持している。