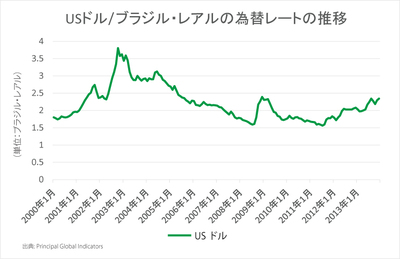

目先ではレアルは下落傾向にある(断りがないかぎり、対米ドルでの説明とする)。2012年時とくらべておよそ2〜3割の下落となっているが、これは、ブラジルの経済力の直接の反映といえるかどうかでいえば、イエスとは必ずしも言い切れない。

まずは、米国のQEの縮小の影響がある。これまで、米国のQEによって拡張したドルは、ドル安を伴いながら(つまりレアル高を伴いながら)、ブラジル(をはじめとする経済新興国)に投資されてきた。それが米国のQE縮小(のシグナル)を察知したマーケットにより、資金の引き上げ(リパトリエーション)が起こっている可能性が色濃い。ブラジルの中央銀行がとくに方針を変更していないとすれば、レアル安ドル高は起こるべくして起こった、ということになる。レアル安を嫌うとすれば、中央銀行の金融引き締めはありうる選択だ。ブラジルでは10%ほどの水準の政策金利を上げる施策となる。ただ、この策では、レアル安を防衛することはできるかもしれないが、ブラジルの経済成長の直接の足かせとなる可能性もあり、少なくとも当局は悩ましいはずだ。

ただ、レアル安は悪いことだけではない。いまや旅行消費大国となったブラジルの海外旅行愛好者にとっては痛手かもしれないが、それは限定的な話で、国内に新たな海底油田が見つかるなど、ブラジルは資源国としても有数であり、農業も盛んなこともあり、原材料の輸入価格の上昇等による国内経済への逼迫の影響は大きいとは考えにくい。また、輸出に関してはレアル安が追い風になる。ここでも供給側の改善が奏功の鍵を握っているといえるが、それが十分であれば、経済成長は堅調に推移するように思える。レアルの為替自体というよりは、それへの対応がどうなされるかを総合的に判断すべきということはこのような理由による。

また、インフレへの当局の過度の対応も、上記と同様の効果がある。実質経済成長が予想よりも低いならば、実質金利が十分に低く保たれるように政策金利(こちらは名目値)もより低めに保たれるべきだろう。もちろん、インフレ目標があるかぎり、それは守られなければならない。昨年夏に中央銀行は為替介入を実施し、政策金利の引き上げ(金融引締め)も実行しているが、その意味で、いまのブラジルはギリギリでの手綱さばきをしているという印象だ。金融当局は、綱渡りを強いられながら時間稼ぎをしつつ、供給側の早期の改善を、今の瞬間もまさに願い続けているかもしれない。

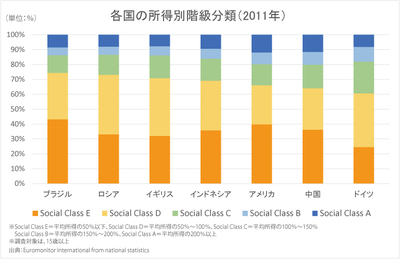

そして、もっとも注目されるのは、じつは再分配政策かもしれない、ということだ。国富が増えたとしても、それに偏りがあると感じられたり、貧困問題の解決に必ずしも使われていないと国民に感じられるならば、デモは収まらず、ボトムアップされた中産階級も健全に形成されにくいかもしれない。

健全で分厚い中産階級の形成は、自律的成長の大きなエンジンとなりえる。これまでに、奇跡と呼ばれるほどの経済成長を達成しながらも最終的には低迷もしてしまうという、南米経済で過去に幾度も繰り返されてきたその轍を踏まないためには、このことがじつは最重要かもしれず、トルコのデモや中国の喧騒、ロシアの動乱を合わせて見るならば、ことさらそのようにも私には思われる。

■「WEDGE Infinity」のメルマガを受け取る(=isMedia会員登録)

「最新記事」や「編集部のおすすめ記事」等、旬な情報をお届けいたします。