足元の円安が止まらない。3月の初旬に115円台半ばだったドル円の為替レートは、わずか2カ月の間に16円も円安に動き、20年ぶりに130円台に突入した。まさに暴落と言って良いほどの急変動である。米国は目下インフレ撃退に躍起になっており、今後継続的に政策金利を上げていくものと思われる。

一方日銀は、「安定的に2%の物価目標を達成するにはまだ長い道のりがある」とし、現在の金融緩和を継続するスタンスだ。日米金融当局のスタンスの違いは明確で、今後、さらに円が売り込まれることも想定される。

株式市場に目を向けると、円安に大幅にふれてもこれまでのように株価が上昇することもなく、むしろ米国金利の上昇を嫌気して下落する米国株に連鎖して不安定になっている有様だ。為替と株式双方のボラティリティは明らかに上昇している。

このような異様な金融環境で迎えた2022年の新年度だが、この4月に高校1年生になった子供達の履修項目が、金融業界で話題になっている。それは、高校の家庭科に金融商品や資産運用について学ぶ単元が加わったことである。これまでも家族構成と収入・支出の関係、働き方や生涯の賃金、社会保障制度など、お金に関する事柄もある程度は学んできた。一方、経済環境の急激な変化による失業、災害などの不可避的なリスクや、年金生活のリスクがこれまでになく増大している事実がある。

それらに対する経済的準備や資金計画を、具体的な事例を通して考察できるようにしようというのが今回の履修項目改変の目的だ。そしてその資金計画の裏付けとなる資産形成について、預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品も併せて理解させるという。

日本人は、投資よりも貯蓄を好むのか?

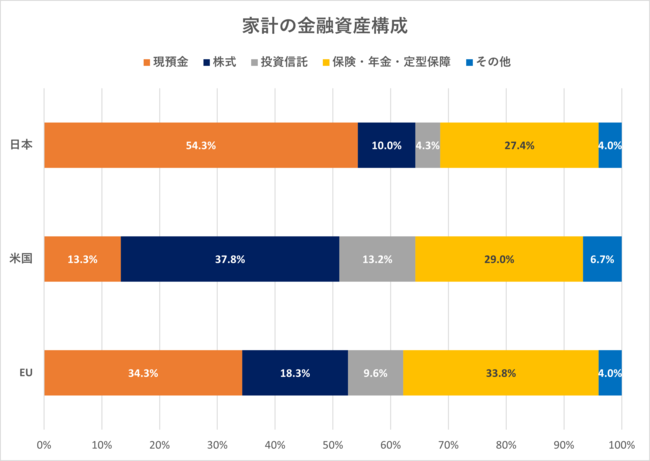

日本人は、投資よりも貯蓄を好む民族と言われる。日銀の資料で、家計の金融資産を国際比較したものがあるのだが、それを見ると、ゼロ金利により利息などほとんどつかないにも関わらず、現預金の保有比率の高さは日本が圧倒的であり、株のようなリスク資産への投資が極端に少ないことが分かる。

1980年代後半のバブル期においては、投資には縁のない人も株式や不動産投資に手を染め、バブル崩壊と共に手痛い損失を経験した。また金融・投資知識の低さに付け込んだ詐欺話も常に存在する。「信頼している知人から勧められた投資話があり、『あの人も投資しているなら』と全財産を預託したところ、それが詐欺話で知人ともども財産を失った」のような例だ。

投資対象は新興国の国債であったり、黒毛和牛であったり、ビットコインであったりとさまざまだが、リテラシーの低いところに詐欺はつきものである。そのようなことも理由に挙げられるのかもしれないが、投資といえば「怖い」・「財産を失う」、というイメージは大きい。

だからこそ上のグラフにおける日本人の現金への選好の高さは、日本人のリスクに対するアレルギーを裏腹に示していると言える。加えて、バブル崩壊後の30年という時間、いわゆる「失われた30年」の期間中、株式のようなリスク資産がもたらすリターンが、リスクにそもそも見合ってこなかったという事実もある。そのことは後段で詳述しよう。