そこで、図表5は、今後年率2%で賃金が増加すると仮定して、住宅価格を5年後の年収で割った倍率を示したものである。グラフで分かるように、脱デフレの下ではそう大きいとは言えない年率2%の名目賃金上昇率でも、年収倍率は随分と改善していく。

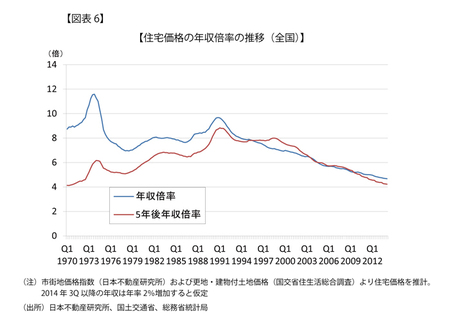

しかも、将来年収が緩やかに増加することでの住宅取得増加効果は、東京圏よりも全国でより強く発現する可能性がある。というのは、全国ベースでは依然として住宅価格が下げ止まっておらず、住宅価格の年収倍率も東京圏より一段と低くなっているからである(図表6)。全国的に年収が緩やかに上昇することとなれば、住宅取得余地や全国ベースでの住宅価格上昇余地は一段と広がることになる。

ちなみに、日本では80年代後半に大きな不動産バブルが生じ、その崩壊が「失われた10年」とも言われる長期の不況やデフレをもたらした。しかし、70年代前半にも田中角栄元首相の日本列島改造論(1972年)で不動産価格は急騰したが、その後の調整時の経済への悪影響は90年代のバブル崩壊後ほどにはなっていない。

この過去2度の不動産価格高騰の影響が異なる要因として挙げられるのが、年収増加率の差である。実収入は、90年から94年までの5年間では合計15%増加したのに対して、70年から74年までの5年間では98%増とほぼ2倍になっている(二人以上の世帯のうち勤労者世帯、家計調査)。

これだけの実収入増加率の差があると、結果は歴然と違ってくる。図表6に見られるように、70年代前半の方が80年代後半よりも住宅価格上昇率、住宅価格の年収倍率ともに高かったにもかかわらず、5年後の年収で見た住宅価格の年収倍率は91年の8.8倍に対して74年は6.1倍と低く、将来年収の増加がもたらす効果は大きい。