金利引き上げ後は必ずドル高になる?

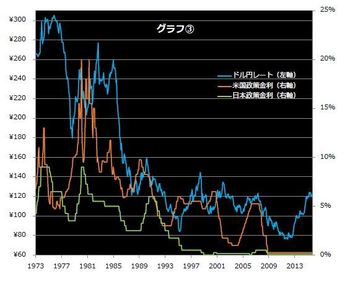

景気うんぬんの話は、こうした金融政策やインフレ率に影響することで間接的に通貨価値にインパクトを与えるものだ。そうでなくてはリーマンショック後の景気どん底の日本円の価値が1ドル70円台になるまで高まったことの説明がつかないし、その後日本の景気が大きく回復する中で対ドルで一気に4割も日本円の価値が落ちたことの説明がつかない。前者は米国の金融緩和によるドル安、後者は日本の金融緩和による円安、とすれば説明がつく。では、さらに長い期間のデータを見てみよう。

グラフ③は1971年12月~2015年11月までの長期間のデータ。つまり、変動相場制移行後のほぼ全ての歴史が刻まれている。

この約45年間、米国が金利を引き上げて金融引き締めをしていった時、あるいはその後の高金利維持局面で、ドル高が進まなかったことがあるだろうか。筆者が見る限りは見当たらない。もちろんタイミングのズレはあるだろう。1%から1.25%に上がってすぐに買われなくとも、利上げを続けて金利が3%、4%と高まることで買う人が多くなっていくのが自然の流れだ。金利の低い円を売って、金利の高いドルで運用する円キャリー取引も、利上げ1発目よりは十分に金利が高くなってからのほうが当然ながら多くなる。

前回利上げ後の円高をどう読み解くか

では、前回の利上げ開始直後に円高が進んだことはどう考えればいいのだろう。筆者の見解はこうだ。誰も予想だにしなかった利上げが行われた場合ならともかく、前回の利上げや今回の利上げのように、半年あるいはそれ以上前から利上げが想定される状況では、先に買われる、過度に買われることがあり、いよいよ現実化して利上げが実施された時に、それまで行き過ぎていた分が調整されることはあり得る。

前回は2003年のイラク戦争後の、2004年初前後には、米国の利上げがいつになるかという話が出ていた。2003年中、FRBは「かなりの期間」金融緩和政策を維持、としていたが、翌2004年1月の声明からこれを削除した。そして6月から利上げが開始された。

利上げ前の行き過ぎた買いが調整され、一時的に円高が進んだことをもって「米国が利上げすると円高になる」とするのは、あまりに乱暴過ぎる。少なくとも期間定義を明らかにすべきだ。なぜなら、過去を振り返れば、米利上げ局面と同時か少し遅れてドル円レートのはドル高円安方向に動いているのだから。「こういう場合、こういう期間で見ると、円高になった」と表現せずに、「米利上げ後は円高」と言ってしまうと過去を誤解させてしまうだろう。また、金融引き締めは通貨価値を高め、金融緩和は通貨価値を下げる、という非常に有効性の高い法則を知らないのか、隠したいのか、と疑われかねないのではないだろうか。

筆者は金融引き締めは通貨価値を高める、という法則が有効性が高く、今回も当てはまると考える。たとえ利上げ開始直後に、一時的に利上げ前の買われ過ぎが調整されたり、非常に緩慢なペースで利上げが行われていったとしても、金利が上がっていき、金利が魅了的な水準に達すればさらに多くの資金が米ドルを買うことになるのではないかと考える。

![]()

![]()

![]()

▲「WEDGE Infinity」の新着記事などをお届けしています。