キャッシュフローベースでの経常黒字は10分の1

なお、依然、日本が経常黒字国であることを理由に「円高へ戻る」という声もある。そうなれば外貨建て資産への投資もやはり進まないかもしれない。実際、日本の報道を見ても、23年に入ってからは経常黒字の水準が改善していることについて執心する論調が支配的だ。

しかし、こうした見方は浅薄と言わざるを得ない。筆者は今年に入ってからキャッシュフロー(CF)ベースで経常収支を見ることを推奨している。

周知の通り、日本の経常黒字は貿易サービス収支の大きな赤字を第一次所得収支の大きな黒字が補って余りあることで維持されている。第一次所得収支とはいわゆる「過去の投資のあがり」ともいえる部分であり、その受取りの4割弱は海外有価証券から発生する利子や配当金であることが知られている。

通常、海外の有価証券から発生する利子や配当金は外貨のまま再投資されるため、「統計上の黒字」にはなっても「実務上のCF(ここでは円買い)」にはなっていないと推測される。それだけではない。第一次所得収支の受取りの3割弱は日本企業の海外現地法人などが稼いだ利益のうち、現地にそのまま再投資される再投資収益である。

これは文字通り「外貨のまま再投資される」ことが定義であるため、やはり「実務上のCF(円買い)」には繋がっていないと思われる。仮に、経常収支の仕上がりから円相場への含意を導き出したいならば、そうした「戻ってこない黒字」の部分を控除し、CFベースで経常収支を評価する必要がある。

筆者は今次円安局面には日本固有の要因が寄与していると常々主張してきた。もちろん、長引くマイナス金利政策はその一つの要因といえる。しかし、日本の低金利とこれに伴う日米金利差の拡大だけで1年半以上にわたる円安局面の全てを説明できるのだろうか。筆者は難しいと思う立場だ。

そこでCFベースで見た経常収支が赤字になっている事実に目を向けてきた。そもそも「米連邦準備制度理事会(FRB)が利上げ停止局面に入っても、ドル/円相場が150円台に定着する」と考えていた識者はいないはずだ。そうであれば、米金利以外にも円安の要因を検討すべきである。

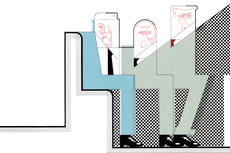

例えば22年の経常収支を見ると、統計上は約11.5兆円の黒字だったが、CFベースでは約▲10兆円の赤字だった。どちらが22年の円安相場と整合的なのかは言うまでもない。

現状の数字も確認してみよう。11月9日、財務省が発表した23年度上期(4~9月)の国際収支統計(速報値)は経常収支が12兆7064億円と黒字幅に関して「前年同期から3倍」となり、それが「年度の半期ベースで過去最大」であることがヘッドラインで取りざたされた。

それだけをもって昨年の悲観論を腐す論調も見られるが、事実として円安は進み、日本の実質賃金は悪化が続いているのだから、経常黒字が増えたことだけを嬉々として喜ぶことは筆者には理解できない。

23年度上期の国際収支統計のポイントを3つ挙げるとすれば①貿易収支赤字の縮小、②旅行収支黒字の拡大、③その他サービス収支赤字の拡大であり、①と②の影響が、③の影響を上回る局面だったといえる。

まず①についていえば、貿易収支赤字は▲1兆4052億円と前年同期(▲9兆1814億円)から7兆7762億円と大幅改善しており、②も旅行収支黒字(1兆6497億円)が前年同期(1102億円)から1兆5394億円と実に10倍以上の黒字に膨らんでいる(もっとも鎖国状態からの急回復を過大評価すべきではない)。片や、③については、その他サービス収支赤字が▲3兆7235億円と前年同期(▲2兆8887億円)から▲8348億円の拡大を見せている。