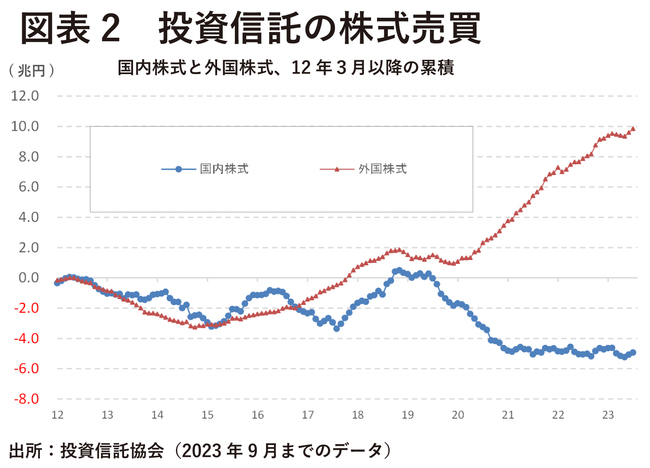

外貨預金よりも価格変動リスクは高いものの、新型コロナウイルス感染拡大前からある米国株投資ブームに沿って投資信託経由の外国(≒米国)株式購入は強い勢いを維持していることが分かる。投資信託協会のデータを見てもパンデミックの始まった2020年以降、「国内株から外国株へ」のシフトは鮮明であり(図表②)、それ自体が相応の円売りを包含した結果が今のドル/円相場の水準になっている疑いは否めない。

ちなみにQUICK社と日経ヴェリタスが共同実施した10月の「月次調査<外為>」で「資産運用立国構想は為替にどう影響するか」という質問が行われ、「円相場への影響はない」との見方が63%を占めたものの、「円安方向に作用」との意見は26%、「円高方向に作用」は4%にとどまっていたのも事実だ。「ご自身の資産を投資する際に今後の運用対象として最も魅力的だと思う金融商品は何ですか」という質問では、国内株式(41%)と国内債券(3%)が44%、海外株式(39%)と海外債券(13%)が52%になっており、海外への投資意欲が強いことが分かる。さらに、「ご自身の資産を投資する際に最も魅力的な地域はどこだと思いますか。2つまでお選び下さい」との質問では米国が79%で圧倒的に多く、これに日本(44%)、インド(24%)が続いていた。

為替への影響について確信は持てないものの、「自分の資産形成はドル建て資産を選ぶ」という本音が透ける。このような調査結果を見る限り、家計が「貯蓄から投資」を進めるほど、日本株への投資も進みつつ、同時進行で「円から外貨」も避けられないと思われる。

円売りを背負う「新たな投資家層」

報道の盛り上がりを見ていると資産所得倍増計画が既に始まったかのように感じられるが、NISA(少額投資非課税制度、以下新NISA)の拡充やiDeCo(個人型確定拠出年金、以下新iDeCo)の改革(加入年齢の引き上げ)が走り出すのは24年以降だ。よって「家計の円売り」というテーマが現実的な話として監視され、議論・分析されていくのは年明け以降である。為替市場に限らず日本経済を語る上での重要論点として注目されてくるだろう。

なお、資産所得倍増計画では新NISAや新iDeCoの存在ばかりがクローズアップされるが、同計画の「第五の柱」としては「安定的な資産形成の重要性を浸透させていくための金融経済教育の充実」が謳われている。ここでは「金融経済教育を受けたと認識している人は7%にとどまる一方、金融経済教育を行うべきと回答した者は7割を上回っており、金融経済教育を求める国民の声は大きい」と金融教育の必要性が明記され、資産運用を行わない理由の4割が「資産運用に関する知識がない」と回答されている現状を指摘している。その上で「こうした層に安定的な資産形成の重要性を浸透させていくため、金融経済教育を届けていくことが重要」と結んでいる。

資産所得倍増計画を通じて、現行制度で利用できる金額や対象年齢が拡大されることはもちろん、金融教育を施すことで「新たな投資家層を創造する」という意図が透ける。今後、「貯蓄から投資」が進めば、「安い円」を契機に決断する層は多いだろう。そのように考えれば政府が創ろうとしている「新たな投資家層」は円売りを背負う、これまでの日本社会には存在しなかったものといえる。

政府が「貯蓄から投資」というスローガンを初めて掲げたのが小泉純一郎政権の「骨太の方針」(2001年6月)であり、その後、繰り返し謳われながらも不発に終わって来た。もっとも、これまでは「円高の歴史」だったのだから「円の現預金」は為替リスク回避という意味では最善の選択であったともいえる。しかし、巨額の貿易黒字という「鉄壁の需給環境」に支えられ最終的には円高へ引き戻されてきた過去の円安局面と異なり、現在はあくまで貿易赤字と低金利という正真正銘のファンダメンタルズに支えられている印象が強い。この点に照らせば、個人投資家の相場観が「今回は違う(this time is different)」という思いを強め、円安相場の持続性を信じながら外貨投資を進めても不思議ではない。