地方の中小企業が、In-OutのクロスボーダーM&Aをやってのけた。

(イン・アウトとは日本企業が海外企業を買収すること)

3月19日、半導体検査装置メーカー、インスペック(東証マザーズ上場、秋田県仙北市)は、First EIE SA(スイス・ジュネーブ、以下FEIE)の株式の過半数を取得し、FEIEを連結子会社化することを決定し、同日付で株式譲渡契約を締結したことを発表した。

インスペックは精密プリント基板などの生産工程で使われる検査機器を自社開発する技術力をもつ。FEIEは、精密プリント基板そのものの製造装置メーカーで、世界的なトップブランドだが、事業承継に悩んでいた。売上高10億円規模のインスペックが、このクラスのM&Aを実行できた意義は大きい。

インスペックはこのM&Aに概算で5.2億円を投じるが、その大半の4.5億円を融資したのは、日本政策投資銀行(政投銀)、東京都民銀行、リサ・パートナーズの3社が昨年9月に組成した「とうきょう活性化基金投資事業有限責任組合」(以下「とうきょうファンド」)だ。

このような画期的なM&Aに、地方銀行や都市銀行が融資できないところに、いまの金融界の病巣がある。

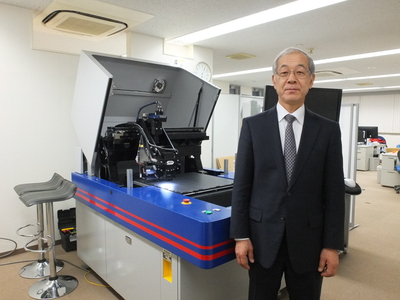

菅原雅史社長は2度の「事業喪失」を乗り越えた不死鳥経営者だ。ソニー子会社の下請けとして、ハンディカムの磁気ヘッドの組み立てと検査を行っていたが、1995年、ソニー子会社の内製化に伴いたった半年の猶予で仕事を完全に失った。

インスペックの菅原雅史社長

インスペックの菅原雅史社長

120人いた社員は20人まで減らし、再就職先のあっせんと他の下請け仕事探しに明け暮れる、明日の見えない毎日を送っていたが、あるとき「下請けではなくいつかはメーカーになりたかったはずだ。これはチャンスだ」と奮起。ゼロから1年余りで半導体関連の検査機器を自社開発し、受注までこぎ着けたのである。