アメリカの利上げが先送りとなり、今回の世界の株式市場や外為市場の大きな混乱はとりあえずは収まる方向と言えよう。しかし、中国経済減速などを契機とした今回の市場の動揺には大きな疑問が残る。それは、世界経済が低調とは言え、世界的な市場大混乱を招くほどの経済変調がないことである。

確かに、世界第二位の経済大国中国の景気減速や株価の暴騰・暴落が世界市場に混乱を及ぼすものであったことは間違いない。米FRBの利上げや人民元切り下げも、国際的な資金移動に影響を与え、新興国通貨の切り下げ競争につながるのではないかとの懸念を高める。

しかし、中国が景気減速と言ってもマイナス成長ではないし、株価の暴騰暴落も短期間の間に生じており、かつてのアメリカのサブプライムローンやプラザ合意に端を発した日本の不動産バブルといった何年にもわたってバブルを煽るような深刻な構造問題の結果でもない。アメリカの利上げも、今の景気回復をみれば、起こりえない方が異常と言える。

むしろ、今回の市場混乱では、この1年余りの急激なドル高がもたらした面もあると見ると合点がいく。それは、リーマンショック後事実上のゼロ金利政策を継続してきたアメリカで利上げが間近であることに見られるように、経済がリーマンショック後8年近くを経ながらも遂に正常化したことの帰結であり、アメリカ経済の一人勝ちが世界経済と市場にもたらしている影響でもある。

見逃せない急激なドル高

ドル高は、主要通貨の対ドル相場をアメリカの貿易ウエイトに応じて加重平均し、物価を控除して算出した実質実効為替レートで確認できる(図表1)。それを見ると、2014年半ばくらいからドルが急激に上昇している。

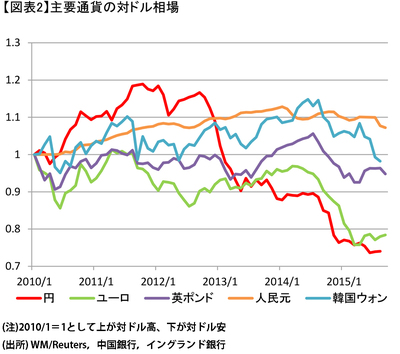

もっとも、個別に見ると、ドルの急上昇は日欧や中国の景気、債務問題などが芳しくない方向で動いた時期に順次生じており、必ずしも同じ時期に生じているのではない(図表2)。まずユーロが、ギリシャ債務危機を背景に2010年以降弱含みであったが、景気低迷やギリシャ問題の再燃で2014年から大きく下落している。