現在の日本銀行総裁は財務省出身の黒田東彦氏だが、その任期は2023年4月8日までだ。任期満了まで残りわずかとなり、内外のエコノミストや投資家を含め、「アベノミクス以降、現在まで継続してきた日本の大規模金融緩和がどこに向かうのか」に市場の関心が集まっている。この理由は3つある。

まず、第1の理由は「日本国内の物価上昇圧力の高まり」だ。コロナ禍後における世界経済の活動再開や、ロシアによるウクライナ侵攻で資源価格や小麦・大豆などの穀物価格が高騰し、昨年、米国や欧州連合(EU)を中心にインフレ抑制が大きな問題になっていた。米国ほどではないが、急激な円安や資源高の影響で日本もそれなりの物価上昇になってきた。実際、今年1月に総務省が公表した消費者物価指数では、昨年12月の総合指数(CPI)は前年同月比4・0%の伸びとなり、生鮮食品を除く総合指数(コアCPI)も16カ月連続の上昇、前年同月比4・0%の高い伸びとなった。このような高い伸びは、第二次石油危機の影響で高い伸びが継続していた1981年12月の4・0%増以来である。

「急激な円安にはブレーキがかかったので、もはや心配はない」という意見もあろうが、先行きの為替水準の見通しは簡単ではない。確かに米国が利上げのスピードを落としたことで一時的に円高傾向が見られるが、円安の正体は米国と日本の金利差などにあるので、この差が埋まらない限り、長期的な円安トレンドは変わらないだろう。貿易収支の赤字も継続しており、何らかのショックで市場の期待が変化すれば、円安が加速する可能性もある。

その一例は、米国の景気動向だ。そもそも、米国の景気循環における後退期間の調整スピードは極めて短い。全米経済研究所(NBER)のデータによると、戦後の拡張期間の平均は約64カ月だが、後退期間の平均は約10カ月しかない。今後、米国のインフレ問題が鎮静化し、雇用面の調整もおおむね終了したタイミングが要注意だ。過去の平均的な姿では、早ければ調整が10カ月程度で終了する可能性があり、景気動向が本格的に上向き始めた場合、今年の後半中にも再度円安傾向に転じるシナリオもあるのではないか。

過度な金利抑制が招く 負のメカニズムとは

次に、第2の理由「イールドカーブ・コントロールの綻び」である。2016年9月、日銀は長短金利の操作を行う「イールドカーブ・コントロール」を導入した。いわゆる「長短金利操作付き量的・質的金融緩和」の始まりだが、アベノミクスの目標の一つであるデフレ脱却を実現するため、インフレ率が安定的に2%を超えるまで拡張的な金融政策を継続する姿勢を崩していなかった。

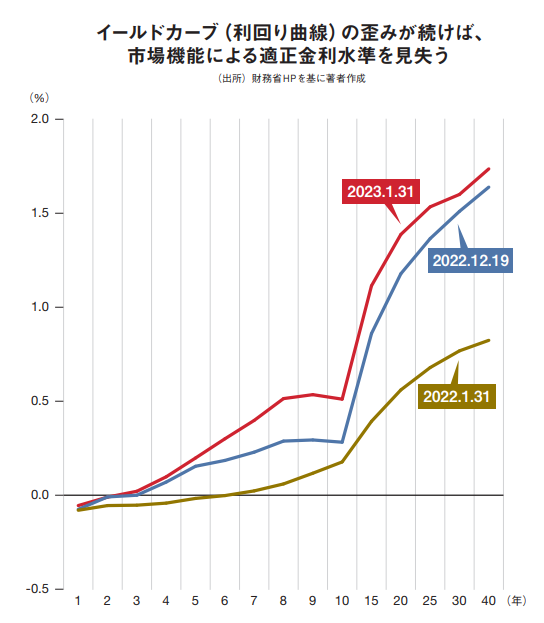

しかしながら、既にインフレ率は2%を超え、急激な円安や国内物価の上昇圧力が増す中、イールドカーブの歪みが顕著になってきた。イールドカーブとは「利回り曲線」とも呼ばれ、国債利回りと償還期間との関係を示すものをいう。通常のイールドカーブは右肩上がりの曲線となるが、物価上昇で金利上昇の圧力が増す中、市場メカニズムに逆らい、日銀が10年物の国債を大量に買い取り、長期金利を上限の0・25%以下に留めようとしたため、利回り曲線が歪み、残存8~9年の国債利回りが10年債を上回る状況となっていた(下図参照)。この歪みが継続すれば、いずれ市場機能が壊れ、適正な金利水準がさらに分からなくなる。

このような状況の中、昨年末の金融政策決定会合で突如、日銀は金融政策の微修正を行い、従来は0・25%程度に誘導してきた長期金利の変動許容幅を0・5%に拡大する方針を示した。これは実質的な利上げで、長期金利(10年の国債利回り)の上限を引き上げたことを意味するが、現在もイールドカーブの曲線は歪んだままだ。むしろ深刻なのは、長期金利を上限の0・5%以下に抑制するため、現在も日銀が国債を大量に買い取る状況に追い込まれていることだ。

日銀の保有国債額が引き続き増加していけば、それは金融緩和の継続シグナルになるとともに、物価上昇や円安の圧力を一層高め、長期金利の上昇を招く可能性がある。長期金利の上昇を抑制するため、日銀がさらに国債を買い取るとイールドカーブが益々歪み、日銀の国債保有額は一層増加する。この負のメカニズムを遮断するためには別の方策が必要であり、「さらなる金融政策転換の予兆」を感じさせる状況になっている。これが第3の理由だ。