原油価格が30ドルを割れて下落していることで、1973年から74年にかけての第一次オイルショックの真逆になってきたように見える。オイルショックでは、原油価格が1バレル3ドルから11ドル台へと引き上げられた。一桁大きいとはいえ、今回は逆に2014年の110ドル近くから30ドル以下にまで下がったということである。

iStock

iStock

第一次オイルショック後で起きたことは、世界経済の成長低下や激しいインフレの発生であった。また、その直前にドルが変動相場制に移行していたこともあるが、世界最大の原油消費国であるアメリカのドル安が一層進展し、マネーが先進国から産油国に大きく移転された。

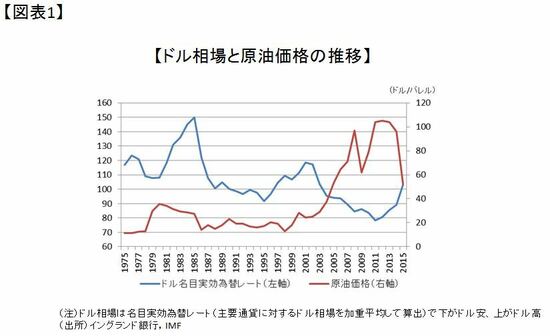

今回の逆オイルショックで生じるのは、基本的にはこの逆である。すでに原油安と低調な世界経済で世界的にインフレは沈静化している。ドル安は、原油安と反比例する形でドル高に転じている(図表1)。また、原油代金として先進国から産油国に流れていたマネーは大きく縮小し、新興国を目指していた投機資金は逆流している。

もっとも、オイルショック時と今回で違うところもある。それは、世界経済の成長率が高まらないことである。原油安の恩恵を受ける先進国経済の成長力が低下していることが要因だが、アメリカが世界最大の原油消費国であると同時にサウジアラビア並みの産油国になったこともある。

OPEC諸国で経済金融危機の可能性

世界経済でこれから起きる可能性が高いのは、一部OPEC諸国の経済金融危機である。かつてのオイルショックでは、石油輸入国とりわけ先進国が大きな経済混乱に見舞われ、日本でも戦後初のマイナス成長に陥った。

今回起きるのはその逆である。すでに、産油国の経常収支は石油価格急落に呼応して大幅に悪化している(図表2)。そして、財政収支の悪化も大きく、特にサウジアラビア、アルジェリア、リビアといった国々の悪化が著しい。

また、これらの国々では、原油価格下落とともに、通貨も下落してインフレが高まっている。例外はサウジアラビアで、その通貨をドルにリンクさせていることでインフレは加速していない。

しかし、このことがサウジアラビアを厳しい立場に追い込んでいる。自国通貨リヤルとドルとの相場を固定的に維持するために、通貨防衛でのドル売り、すなわち外貨流出が加速しているのである。