円買いとなって現れるのは半分程度か?

上記のような投資収益(≒第一次所得収支)の構造変化は、円相場にどのような影響を持ち得るのか。端的には、どの程度の割合が円転されるのかが注目論点になる。

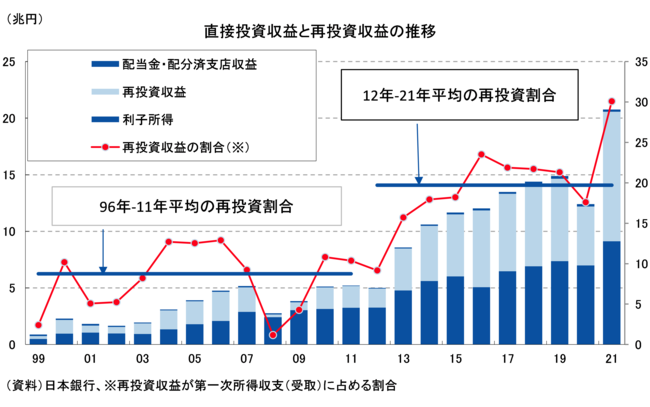

まず、近年注目される直接投資収益から見ていこう。直接投資収益は配当金・配分済支店収益、再投資収益、利子所得の3つから構成されており、その構成比は配当金・配分済支店収益と再投資収益で半々というイメージである。配当金・配分済支店収益は海外から日本へ回帰する(≒円買いが発生する)ことが期待できる一方、再投資収益は文字通り、外貨のまま再投資されるので為替市場の需給には中立である。つまり、直接投資収益の半分は日本へ戻ってこない(円買いに繋がらない)という理解になる。

具体的な数字で言えば、22年の直接投資収益の受取は27兆6158億円だったが、このうち再投資収益は13兆1872億円と約48%を占めていた。この再投資収益が直接投資収益に占める割合は過去10年余りで明確に切り上がっており、「戻ってこない円」が増えていることが分かる(図表②)。

片や、証券投資収益はどうか。証券投資収益は配当金、債券利子等(短期債と中長期債)から構成されているが、7割が中長期債からの利子収入である。再投資収益と異なり円転される可能性を断定できるわけではないが、海外の有価証券(例えば米国債)から生じた利子は外貨のまま再投資されるのが普通だろう。

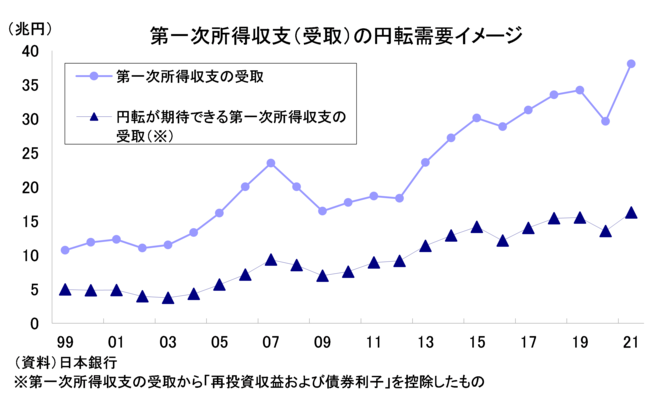

具体的な数字で言えば、22年の証券投資収益の受取は18兆5192億円だったが、このうち債券利子は11兆4886億円と約62%を占める。この部分は円買いに繋がらない。

まとめると再投資収益と債券利子の合計24兆6758億円について円転は期待できないことになる。22年の第一次所得収支の受取総額が約49兆9306億円だったので、約半分が円転されないイメージになる(図表③)。なお、ここでは簡易的に再投資収益と債券利子を円転が期待できない部分としたが、証券投資収益の配当金部分(22年だと約7兆円の受取)についても再投資される部分が小さくないように思える。だとすると、第一次所得収支の受取に関し、円転が期待できない部分は半分以上にのぼる恐れがある。

外貨が入らない状況は進む

こうした「第一次所得収支の受取の半分は戻ってこない」という事実は過去からそれほど変わっているわけではない。しかし、周知の通り、貿易赤字やその他サービス収支赤字から漏出する外貨が過去1年で著しく増えている。特に、米巨大IT企業に対するクラウド使用料やネット広告料の支払いで膨らむその他サービス収支赤字はデジタル赤字という異名もあり、日本の経常収支が背負う新しい脆弱性として注目に値する。

こうした状況下、第一次所得収支の黒字は貴重な存在であるのは確かだが、「そのうちの半分は外貨のままで戻ってこない」という実態が続くことで「見かけ上の経常黒字は大きくても円安になる」という需給環境になりやすくなる。歴史的な円安相場となった22年の背景にはこのような事実も関係があったのではないかと筆者は思っている。