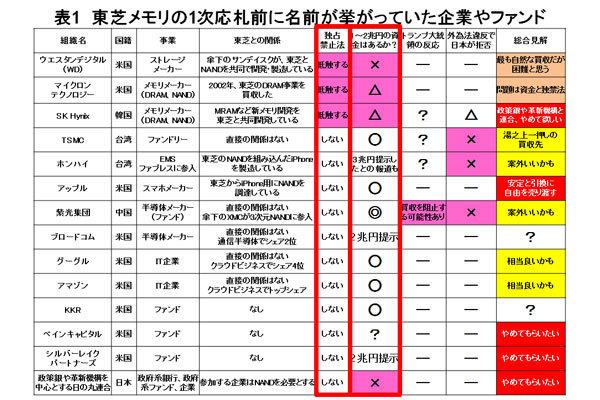

東芝メモリの1次入札は3月29日に行われたが、その応札候補に10社以上の名前が挙がっていた(表1)。その中で、最悪なのは日本政策投資銀行と産業革新機構であり、安く買って高く売ることを目的にしているファンドにも嫌悪感を持っている。そして、NANDフラッシュメモリを開発し製造している競合他社が買収することも適切ではないと考えている。

本稿では、日立とNECの合弁会社エルピーダでの筆者の体験を基に、その根拠を示す。ただし、東芝と共同開発・製造を行っているウエスタンデジタル(WD)と、米マイクロンおよび韓国SK Hynixでは、その根拠について共通項もあるが、異なる事情も存在する。

独占禁止法の障害

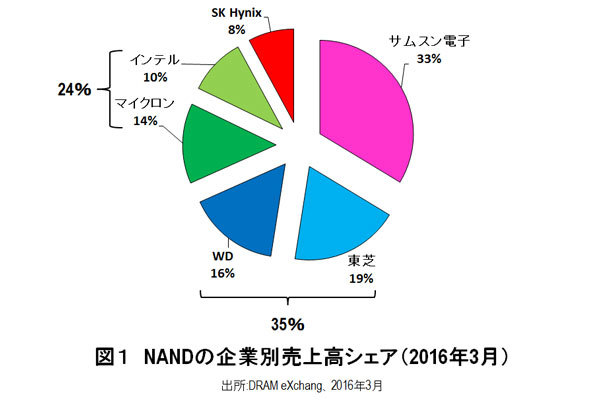

現在、サムスン電子(33%)、東芝&WD(19+16=35%)、マイクロン&インテル(14+10=24%)、SK Hynix 8%の4陣営がNANDを製造している(図1)。

このうち1次入札には、WD、マイクロン、SK Hynixが応札した模様である。その結果、WDとSK Hynixが2次入札に進むことになり、マイクロンは脱落した。

しかしこれらNANDメーカーは、どこが買収の権利を得ようとも、東芝メモリとのシェアの合計がトップシェアのサムスン電子を超えるかまたは接近するため、各国司法省での独占禁止法の審査を受けなくてはならない。それには数カ月以上の時間がかかる上に、許可が下りない場合もありうる。

これは可及的速やかに東芝メモリの売却益を得て、債務超過を回避し、東証への上場を維持したい東芝にとっては、非常に厳しい事態が予想される。したがって、同業他社による東芝メモリの買収には、独占禁止法の審査という大きな障害がある。

買収資金不足が引き起こす問題

また、WD、マイクロン、SK Hynixはどこも、買収資金2兆円をポンと出せるほどのキャッシュの余裕がない。特に、WDは1年前にサンディスクを190億ドルで買収しているため、もっとも資金的に厳しい状況に置かれていると思われる。SK Hynixも、台湾ホンハイやTSMCとの共同応札を持ちかけたり、政策銀や革新機構にすり寄っている噂が流れていたが、これも資金不足を解消するために奔走していたのだろう。

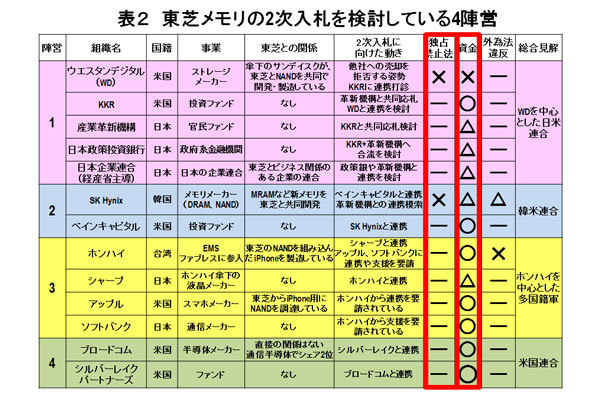

1次入札を通過したWDは、資金不足解消のために、米ファンドKKR、政策銀、革新機構、経産省が参集している日本企業連合と陣営を組む(表2)。また、SK Hynixも、米ファンドのベインキャピタルと連合を組んで応札する。

しかし、このようにファンドなどと連合を組んで応札する場合、東芝メモリの筆頭株主が過半を占めることは困難である。つまり、取締役会は、烏合の衆になる可能性が高い。