貯蓄は低成長の原因なのか

第二の懸念は円金利への影響だ。家計金融資産が解放されることで長年日本経済が享受してきた国債の安定消化構造に影響が及ぶ可能性はある。家計や企業が円建て現預金という運用形態を取ってきた背景には日本経済に期待される成長率が低迷しているからという事情がある。

低成長に最適化された運用先が自国通貨建て現預金という(理論的には)最もリスク量が小さい資産クラスだったのであり、そこに合理性はあった。民間部門が下した合理的な決断を政策的に開放しようと揺さぶった場合、これが為替や金利にもたらす危険性はもっと認知されても良いように思える。

家計金融資産の開放と円金利への影響を理解するためにはまず、資金循環構造を正確に理解する必要がある。家計や企業の現預金は銀行部門に貯蓄される。そのまま銀行部門に滞留して誰も使わなければ文字通り「死に金」だが、そうした民間部門(家計や企業)の貯蓄は政府部門が借りて消費・投資に充てられてきた。

銀行部門を主語として言い換えれば、預かった現預金を国債に投資してきたという話だ。そうすることで日本経済の資金循環はバランスしてきたのである。

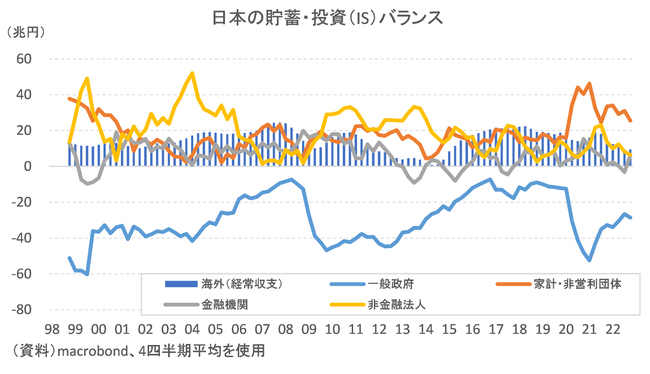

厳密にはそれでも国内全体に貯蓄過剰が生じるため、その分、海外部門が貯蓄不足(≒経常黒字)になることで経済全体の貯蓄・投資が均衡するという構図が続いてきた(図表①)。こうして完成された「民間部門(家計と企業)の貯蓄過剰」は日本低迷の結果であり、円建て現預金への傾斜もその現象の1つの結果に過ぎない。

今年度の「骨太の方針」原案を見ても、この点に理解の齟齬があるように思えた。原案では家計金融資産の開放が「持続的成長に貢献する」と謳われている。ということは、「家計金融資産が解放されなかったため、持続的成長が損なわれてきた」という問題意識があるとも言える。つまり「貯蓄は低成長の原因」という見方だ。

しかし、低成長が予見されているのに家計が株式への投資を積極化させたり、企業が設備投資を積み上げたりする理由はそもそも無い。「貯蓄は低成長の原因」ではなく「貯蓄は低成長の結果」という方が実情に近いのではないか。

なお、銀行部門、特に民間銀行が国債を多く保有する実情を捉えて「銀行の役割は貸出なのに国債運用ばかりしている」という批判は断続的に見られてきたが、これも因果を取り違えている。銀行の本質的な役割は貸出ではなく「経済全体の資金過不足を均すこと」だ。噛み砕いて言えば「『資金を持て余している主体』から『資金を必要としている主体』へ融通すること」が銀行部門に期待される役割である。