金融業界でも環境に対する関心が高まっている。ESG(環境・社会・企業統治)投資やグリーンボンド(環境に使途を限定した債券)の発行額はここ数年、急増している。

世界的な超低金利が続くなかで、運用収益をどうやって上げていくのか。金融機関にとっては死活問題。金融機関は運用以外の収益機会を求めて、投資信託や年金商品などを販売して手数料を稼ぐビジネスにシフトしている。「環境」を含むESG投資は、資金集めの「看板」としても大きな役割を果たしている。

この流れは2006年、当時のアナン国連事務総長が提唱した「責任投資原則(PRI)」に始まる。機関投資家は投資分析と意思決定のプロセスにESGの課題を組み込むなど、受託者責任の範囲で、持続可能な社会の構築に貢献していくというものだ。

この原則に法的拘束力はないが、その後、世界の名だたる機関投資家が署名することで大きな流れになった。日本でも信託銀行、投資信託、生保などが署名しているが、特に注目されたのが15年、世界最大の機関投資家である年金積立金管理運用独立行政法人(GPIF)の署名だ。その運用資産は約170兆円規模を誇る。GPIFが国内のESG投資ブームに火を付けた。

同じ時期に国連で開かれたサミットでは30年まで達成するべき目標として17のSDGs(持続可能な開発目標)が定められた。この中には「気候変動に具体的な対策を」「エネルギーをみんなに、そしてクリーンに」といった目標も含まれている。

これによって、企業の姿勢も変わってきた。幹部社員がこぞってSDGsのバッジをつけたり、自社HPなどでSDGsへの取り組みを表明したり、アピールしている企業も目立つ。

「かつて環境対策はコストでしかなかったが、いまは企業評価を高め、採用活動にも影響する」(あるメーカー幹部)という。

こうした世界的な動きがESG投資をさらに後押ししている。

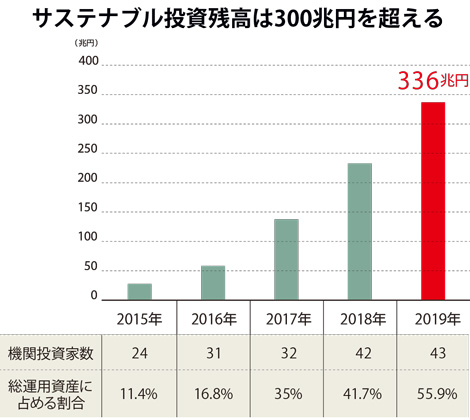

日本サステナブル投資フォーラムの調査によると、サステナブル投資残高は、19年3月末時点で前年比45%増の336兆396億円、総運用資産の56%を占める。

このサステナブル投資額は、中長期的な視点で持続可能性を重視するというESG投資額とほぼイコール。

ESG投資には、様々な投資手法がある。基本的には財務分析など従来手法に加え、E、S、Gそれぞれの非財務情報をスコアリングして投資対象を選定していく。特に「目利き」ともいえる投資対象の選定が重要だ。

選定にあたって、ダイベストメント(投資撤退)、つまり、石炭火力、原発、軍事産業、たばこなど特定の産業を投資対象から外したり、ESGの評価の高い企業をスクリーニングしたりする。具体的には、目利きの入り口的な役割をしているESG評価機関のスコアを参考にして、投資対象を選定するが、その手法は様々だ。

さらに中身を明確にE、S、Gごとに分類するのは難しい。ただ、E、つまり環境に対する投資は、SやGに比べるとわかりやすい。