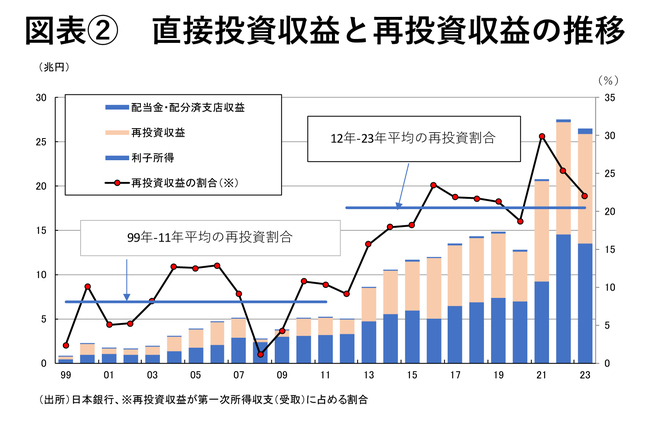

その後の円安を踏まえれば、現時点ではさらに大きな額になっているだろう。また、図表②に示すように、日本企業が海外で稼ぎ、そのまま外貨として再投資(≒内部留保)してしまう傾向は年々強まっており、「日本国内では期待収益率が高い投資機会に乏しい」と考える経営上の思惑が透ける。

元々、日本経済にアップサイドを感じないがゆえに対外直接投資(海外企業買収や生産施設の移管など)を進めてきた日本企業が多いのだとすれば、必然の帰結とも言える。ちなみに筆者試算のキャッシュフロー(CF)ベース経常収支(統計上の黒字・赤字ではなく実際の為替需給に近い数字)は22年に約▲10兆円、23年に約▲1.3兆円だった。レパトリ減税政策が奏功して、例えば海外内部留保残高の20%でも還流すれば、安定的にCFベース経常収支を黒字圏に引き上げられる可能性はある。

財務省による円買い・ドル売り為替介入や日銀の利上げといった裁量的なマクロ経済政策は当然、通貨防衛の一環として用いられるとしても、今後、通貨防衛戦が長期化すると考えた場合、動員できる手段のラインナップは入念に把握しておく必要がある。円安狂騒曲の最中に公表される「骨太の方針」でレパトリ減税が取り上げられる公算は確かに小さくないだろう。支持率低迷に苦しむ政府・与党の立場に照らしても「分かりやすい円安対策」は求められるところである。

「5%の摩擦」でも効果はあるか

もちろん、09年度税制改正を経て「外国子会社配当益金不算入制度」が導入されており、既に保有割合25%以上の海外子会社から受けとる配当益金の95%相当額が非課税所得とされている。それゆえ、残り5%部分を非課税にしても大きな効果は期待できないという声があることも承知している。

だが、米国や英国やシンガポールのように100%不算入の国もある(保有割合は米国で10%以上、シンガポールで15%以上、英国でゼロ%以上だ)。また、ドイツやフランスでも95%以上の不算入が認められているが、保有割合の条件がドイツで10%以上、フランスで5%以上と日本よりは若干緩い。日本の95%不算入が特別恵まれているという訳ではない。

「34年ぶりの円安」で国民生活が本当に脅かされていると考えるのであれば、わずか5%であってもこだわる価値はあるのではないか。また、政府が主導して円買いフローを創出しようという姿勢は投機的な円売りを抑制する効果も期待できるだろう。

さらに、実質的な効果もやり方によっては期待できるかもしれない。例えば、「5%の摩擦」を除去した上で使途(例えば賃上げなど)を定め、その条件を満たした場合は国内活動における税優遇があるとすればどうだろうか。もちろん、制度設計としてはさまざまな条件を付けるよりもシンプルであった方が良いが、「条件次第で恩恵が段階的に大きくなる」という発想はあり得る。

もしくは、シンプルに為替需給の論点だけに着目した強硬策であることを断った上で提案するならば「当該年度に稼いだ海外利益は〇〇年以内に還流させなければ、税率を倍にする」といったやり方なども考えられる。「戻さないのなら2度と戻せなくする」というアプローチはまさに力業だが、「必ず日本国内にワンタッチさせなければならない」という条件さえ満たして貰えれば円相場の需給はそれだけで助かる。単に現状追認を強めるだけというリスクもあるが、やはり強いメッセージ性はあるように思う。