米国版レパトリ税制の先例も

もちろん、これほど強硬なやり方でなくとも「期限を区切ってインセンティブを与える」という時限式の取り組みは実際に米国で成功した実績がある。典型的に思い返されるのが05年にブッシュ政権が実施した本国投資法(HIA、リパトリ減税)だ。

当時の米国でも多国籍企業が海外子会社で稼いだ利益を本国へ還流させるにあたって、所在国と本国(米国)で二重課税されており、「米国外に留保される企業利益」の存在が争点化していた。こうした米国外に滞留する企業利益を米国内に還流させ設備投資や雇用、自社株買いなどの原資にすることを狙ったと言われている。

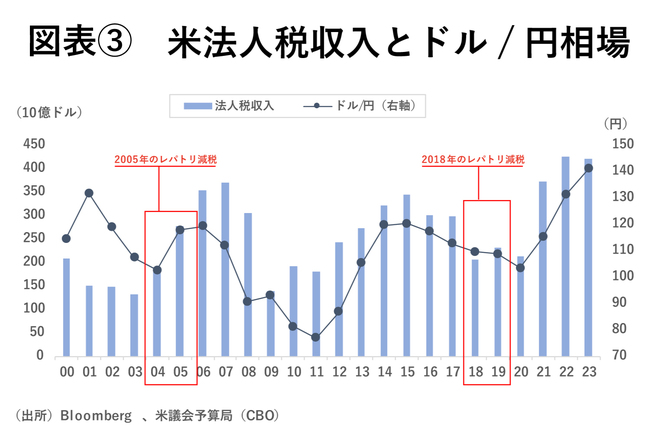

こうした資本フローは必然的に外貨売り・ドル買いを伴うため、為替市場においてHIAは「成功したドル高政策」として知られている。ブッシュ政権は、05年に海外子会社から米国への送金に関する税率を1年間限定で35%から5.25%に大幅に引き下げる策を決定した。引き下げ幅が大きく、しかも1年間という時限措置であったことから、その効果は絶大で04年から05年にかけて法人税額は急増している(図表③)。

この際、米国に還流されてきた利益は多くが自社株買いに使われたとされ、実際、05年の米株は上昇している。また、1年間限定で集中的に資本回帰を促したことで05年の為替市場ではドル全面高が引き起こされ、名目実効および実質実効ベースでドルは+6%以上上昇し、対円では103円弱から118円弱まで上昇した。現在、円安に悩む日本でレパトリ減税が注目されるのはこうしたドル相場の経験則があるからだ。

ちなみにトランプ政権も17年12月に税制改革法案(Tax Cuts and Jobs Act)を成立させたが、05年ほど減税幅は大きくはなく、しかも、時限措置ではなく恒久措置であったため、駆け込みでリパトリを行う誘因は小さかった。為替市場への影響はフローが集中して初めて顕現化されると考えられ、実際、このトランプ政権下でのリパトリ減税は為替市場にはほとんど影響がなかった。

「時間稼ぎ」という位置付け

こうした米国の事例を踏まえ「期限を区切ってインセンティブを与える」という時限式の取り組みであれば、為替需給に影響を与えられる目はある。もちろん、「レパトリ減税ではワンショットで終わってしまうではないか」という声もあるだろうが、今求められているのは「FRBが利下げ局面に入るまでの時間稼ぎ」である。

当面はレパトリ減税の方針を示す・実際に決定する・実施するという段階があるだけで投機筋の円売りをけん制する効果は期待できる。為替介入時の議論に散見されるが、政策実施前後の為替水準だけを見て効果の有無を判断するのは本質的ではない。

市場に存在する全ての円売りを吸収する政策などそもそも存在しない。求められているのは持続的な時間稼ぎの手段であり、その中でスムージングも図ることができれば、事業法人などにとっても良好な市場環境を確保することができる。

為替市場の流れを根本的に変えられるのは米国だけだ。そうして持続的な時間稼ぎをしている間に、対内直接投資の積み上げであったり、電源構成の修正であったり、労働力の確保(≒移民政策の是非)であったりを議論することで中長期的な円相場の需給改善を図るという姿勢が王道と考えたい。