NISA国内投資枠という円安抑止策

レパトリ減税案よりも、持続的な円安抑止策として注目されるのがもう一つのNISA国内投資枠の新設だ。周知の通り、年初来の円安相場には新NISAに伴う海外株式の購入、いわゆる「家計の円売り」が寄与している側面も大きいと言われる。

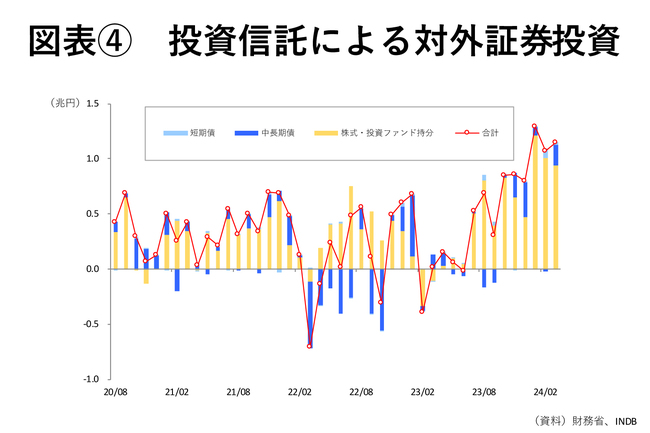

財務省データに基づけば、投資信託経由の対外証券投資は今年1~3月期だけで約3.5兆円に達しており、これは過去10年平均とほぼ匹敵する規模である(図表④)。それが主因かどうかはさておき、円安地合いに寄与しているのはほぼ間違いない。

過去の本コラム「唐鎌大輔の経済情勢を読む視点」でも再三、「家計の円売りこそ本当の円安リスク」として危惧してきたが、その懸念は半ば実現しつつあるように思える。いずれにせよ、このペースで投資信託経由の対外証券投資が出続けると仮定した場合、年間で優に10兆円を超える円売りが家計から出てくることになる。これは近年の日本の経常収支黒字の半分を食う規模だ。まだ、資産運用に着手していない層が多いであろうから、潜在的な拡大余地も大きいだろう。

国内投資枠で海外投資は減る見込み

では「つみたて投資枠」と「成長投資枠」に加えて、「国内投資枠」も設けられた場合、どのような効果が期待されるのか。内外の成長率格差を踏まえれば、今後も海外株への投資意欲は相応に強い状況は続きそうではある。とはいえ、過去2年間で進んだ円安相場を踏まえ、これ以上の為替リスクを取ることに及び腰になる層も増えているのではないか。国内投資枠はそうした層の受け皿になり得る。

もちろん、国内投資枠が新設された分、新規投資資金が増えるというのであれば「家計の円売り」の勢いは変わらない。だが、恐らくそうはなるまい。

というのも、現行の年間360万円(つみたて投資枠120万円、成長投資枠240万円)の枠を全て使い切る個人投資家は多数派ではないからだ。金融庁の発表する「NISA口座の利用状況調査(2023年9月末時点)」によれば、23 年 9 月末時点の NISA口座数は2034万7312口座、その買い付け額は34兆281億4597万円だ。単純計算で1口座あたり167万円である。

14年から始まった旧NISA(年間120万円)が8年かけてその程度なのだから、平均して月2万円弱の投資額だろうか。年間360万円の枠が480万円や500万円になっても元々使い切っていないのだから大勢に影響はないだろう。