金融市場ではトランプトレードという名で財政・金融政策が拡張方向で織り込まれており、米国の物価・金利情勢は上振れするとの見通しが強まっている。こうした流れの中、ドル/円相場も150円台に乗せ、一部では160円台復帰を見越す声まで見られ始めている。果たして、この状況をどう読むべきなのだろうか。

現状の円安は9月以降、米国経済に対する景気が成長するノーランディング(≒リセッション回避)シナリオが確度を増しており、これに伴って米連邦準備理事会(FRB)へのタカ派観測も強まり、日米金利差が再拡大を強いられているためだ。為替相場の方向感は金利動向に伴う投機筋の挙動に依存しやすいが、水準感は需給に依存しやすいというのが筆者の認識である。2022年3月の110円付近から24年7月の160円までの動きを日米金利差拡大だけで説明するのは難しい。

そこにはキャッシュフロー(CF)ベースで見た経常収支の赤字化や新NISA稼働に伴って急遽登場した「円の新しい売り手」である家計部門の存在など、基礎的需給環境の激変も考慮されるべきだろう。後述するように、現状では需給の改善が明らかに進んでいるものの、ノーランディングシナリオに賭けた円キャリー取引が復活しつつある。

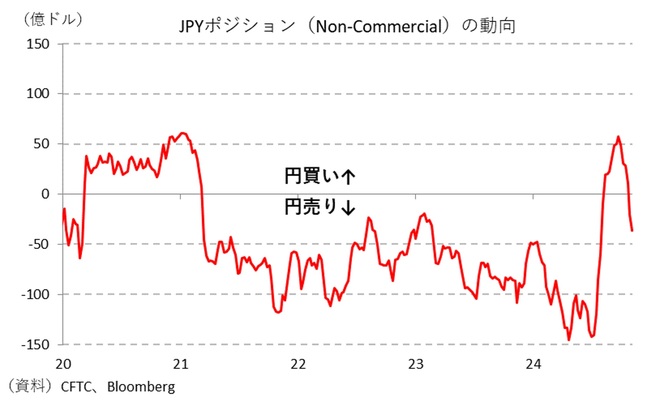

投機筋の動向が反映されるIMM通貨先物取引の状況を見ると、投機の円売り持ち高は今年7月末以来の水準に達している(図表①)。これから日米金利差が再び拡大するとの投機的な読みが盛り上がり始めている証左である。「投機の円売り」はまさにこれから盛り上がろうという雰囲気を感じる。