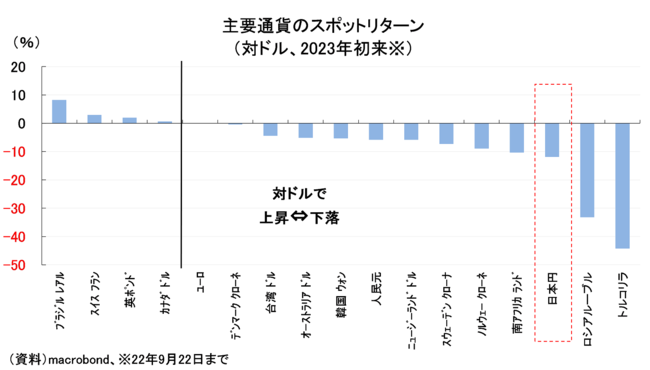

既報の通り執拗な円安が続いている。主要通貨の対ドル変化率を見ると9月25日現在(図表①)、円(▲12%)よりも下落幅が大きい通貨はアルゼンチンペソ(▲97%)、トルコリラ(▲44%)、ロシアルーブル(▲33%)だけだ。

円以外の主要7カ国(G7)通貨(英ポンド、カナダドル、ユーロ)は対ドルで上昇もしくは横ばいであり、これに準ずる通貨であるスイスフランも上昇している。G7の一角であるという円の属性を考えると、やはり円の売られ方は特異であり、単に「日米金利差が拡大しているから」という理屈だけでは理解が難しい。

もちろん、日本がアルゼンチンやトルコと同じとまで言うつもりはない。インフレ抑制のために政策金利が100%を超えるアルゼンチンや、未だ前年比+60%近くのインフレ率が続くトルコと日本を比べるわけにはいかない。日本の資金循環構造はいまだ「政府-日銀-民間銀行」が三位一体となって国債を管理しており(その善し悪しは別として)、それらの国々のように利回りが急騰するようなことは考えにくい。

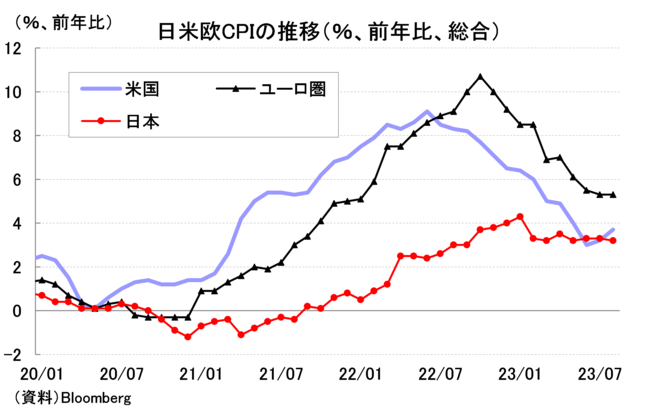

しかし、債券市場とは異なり、為替市場はいつだって直情的だ。緩和継続が強調された9月の日銀金融政策決定会合と同日に公表された本邦8月消費者物価指数(CPI)は総合ベースで前年比+3.2%と前月から▲0.1%ポイント減速した。その伸び幅は米国のそれとほぼ同じである(図表②)。

日本の事情に明るくない海外勢からすれば「米国に匹敵するインフレ状況でもマイナス金利を堅持する円」は売り仕掛けするのに十分なテーマ性を帯びている。しかも、幾ら円売りで仕掛けても日銀が緩和路線を堅持してくれるのならば円売りで大きく敗けることも考えにくい。

直近の日銀からの情報発信を踏まえる限り、この状況が一変するような雰囲気は感じられない。少なくとも市場参加者が注目する内外金利差という視点からは円安相場が続くことに大きな違和感が無い。

赤字の再拡大が始まる貿易収支

筆者は昨年来、「金利差も重要だが、需給環境の変化を真摯に考えるべき」という立場で円安を予想してきた。過去の本コラムへの寄稿『外貨が入ってこない日本 経常黒字でも「円」が脆弱な理由』でも論じたように、今の日本はどう考えても「円を売りたい人の方が多い」状況にある。

多くの市場参加者が支持する「米連邦準備理事会(FRB)の政策転換に応じて日米金利差が縮小し、円高が進む」という展開は遅かれ早かれ多少は起きるだろう。しかし、米金利が下がっても、日本の貿易黒字が復活するわけではないし、所得収支からの円の戻りが増えるわけでもない。そもそも円を支える基盤が脆くなっている可能性を真摯に考えたいところである。