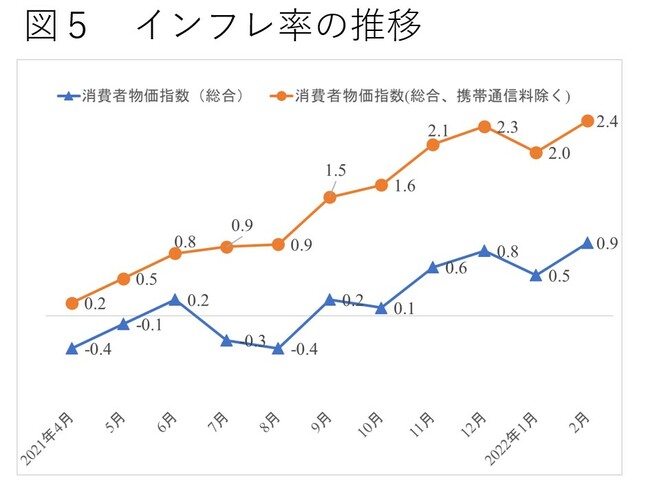

実際、菅義偉前政権時代の置き土産の一つである携帯料金引き下げの人為的な物価引き下げ効果を除いた実勢インフレ率は足元では2.4%に達している。このまま推移するならば、インフレ率は3%程度に達すると推計される。

インフレ率が3%に達するということは、身の回りのあらゆる財やサービスの価格が平均して3%上がるということに他ならないので、日本国民の多くや一部エコノミストが蛇蝎(だかつ)の如く嫌う消費税率3%引き上げと同じ効果をもたらす。われわれは貧乏になってしまうので、当然消費は冷え込み、それゆえ企業業績も落ち込み、物価は上がっても賃金は上がらず失業率までも上がってしまうスタグフレーションに陥るだろう。

デフレに慣れ親しんだわれわれは、突如として1970年代のインフレワールドに舞い戻ってしまう。就職氷河期世代が生み出され、住宅ローン破産者も増えるだろう。

インフレを前にして手詰まりになる日銀

二つは、財政への影響である。インフレは金利を上昇させる。金利の上昇は株価債権や国債の価格を引き下げるので、国債を喜んで買いたいという人々は減ってしまう。つまり、今まで歴史的に見ても類例のない規模にまで膨れ上がった政府債務残高を前にしても、奇妙なことに国債は粛々と消化され続け、政府の放漫財政を支えてきた国債の消化が困難になってしまうだろう。

更なるインフレを防ぎ国債の安定消化を続けるには、日銀の役割は大きいのだが、実は日銀は無力なのだ。

魅力が下がった国債を安定して消化するには日銀が買い進めるしかないが(そうしなければ財政資金が手に入らず日本政府が行き詰まってしまうだろう)、国債と引き換えにマネーを市中に放出してしまうのだから、インフレを促進してしまう。

インフレの昂進を防ぐために利上げをすれば、更なる景気の低迷と国債価格の暴落を惹起し、国債離れに拍車がかかる。

インフレの昂進と国債危機の同時進行は、まさに「日本のロシア化」に他ならない。

つまり、日銀は国債バブルの崩壊を防ぐか、インフレの昂進を防ぐのか、究極の二者択一を迫られ、どちらにしても国民経済に甚大な悪影響を与えるのだから、なす術もなく茫然と立ち尽くすしか他ないだろう。

国債バブルが崩壊すれば、大幅な歳出削減か歳入増加が必要になる。こうした措置が何年続くかにもよるが、年金の削減や消費増税で対応されるとすれば、若者や将来世代の負担軽減にもつながる。

また、インフレの昂進も購買力を国民から政府に移し替える現象に他ならないので、政府の実質債務を軽減することで、将来世代の負担軽減につながる。ただし、その背後では年金受給世代の生活は破壊され、焼け野原となった日本経済が残されていることに留意が必要だ。